NAJLEPSZY SPOSÓB NA

Program do IFT‑1/IFT‑1R3 deklaracjeza darmo

Ponad 47 mln

wysłanych e‑Deklaracji!

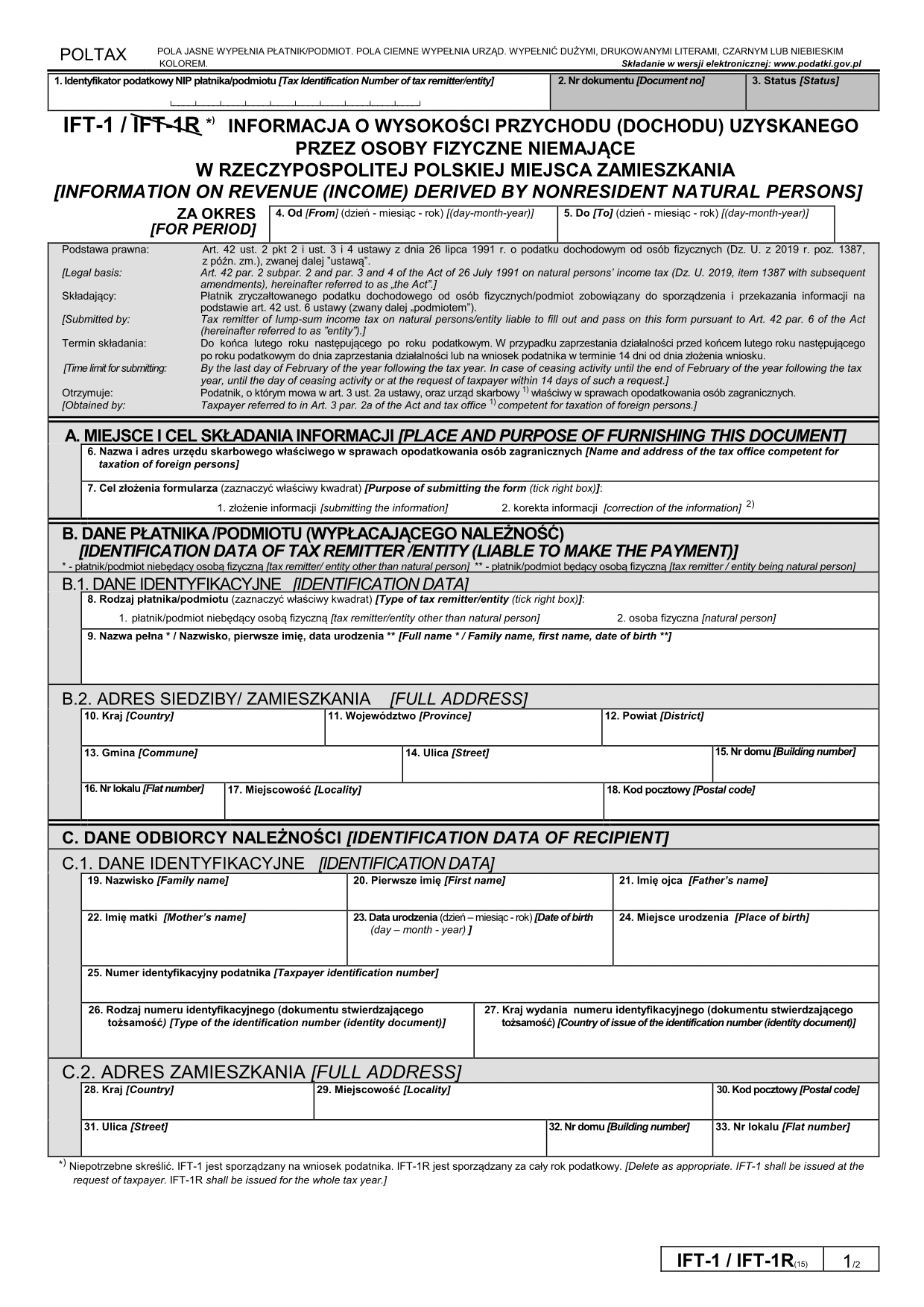

Certyfikat rezydencji, stawka na IFT-1R, kontrola rzeczywistego odbiorcy płatności, należyta staranność płatnika

Podstawową zasadą jest wystawienie dokumentu IFT-1R jeśli w Polsce dochodzi do poboru jakiegokolwiek podatku na zasadzie ryczałtowej. Opodatkowanie w Polsce ryczałtowym PIT osób nie będących polskimi rezydentami wynosi co do zasady 20%, jednak możliwe jest również zastosowanie do nierezydentów pracujących w Polsce stawki 12% lub 10% (stawki podatku). Jeśli nierezydent założyłby w Polsce działalność gospodarczą, to możliwe jest stosowanie przez niego również stawki 12/32% podatku, stawki 19% lub ryczałtu, płaconego od całości zarobionych w działalności kwot (od 3,0% do 20%).

Alternatywą do takich stawek podatkowych jest zastosowanie stawki wynikającej z przepisów międzynarodowych (umów o unikaniu podwójnego opodatkowania). Umowy te wskazują różne, z reguły korzystniejsze dla obcokrajowca (nierezydenta) warianty postępowania i od nich płatnik uwarunkować musi swoje działanie.

Jak wypełnić IFT w zależności od postanowień umowy międzynarodowej? |

|

|

Warunki wskazane w przepisach międzynarodowych

|

Jak wypełnić informację IFT |

|

Umowa wskazuje konkretną stawkę do zastosowania przez polskiego płatnika w stosunku do wypłaty na rzecz nierezydenta |

Wskazać należy tę stawkę w IFT i pobrać podatek w kraju źródła (w Polsce) |

|

Umowa wskazuje, że zastosować należy polskie przepisy podatkowe (tzn. przepisy kraju źródła) |

Wskazać należy tę stawkę w IFT i według niej wyliczyć podatek, który pobrany został ryczałtowo; nie stosuje się polskich kosztów podatkowych, polskich ulg i odliczeń |

|

Umowa wskazuje że należy pobrać podatek według stawki wynikającej z przepisów kraju rezydencji osoby uzyskującej w Polsce określoną płatność, jednak podatek ten nie może być niższy ten obliczony z zastosowaniem stawki wskazanej w tej umowie

|

Wskazać należy tę stawkę w IFT i pobrać podatek według tej stawki w kraju źródła (w Polsce) |

|

Umowa stanowi, że przychody w Polsce powinny być zwolnione z opodatkowania i w efekcie w Polsce w ogóle nie należy pobierać podatku. |

IFT należy wypełnić, wskazać przychód zwolniony z podatku i nie wskazywać stawki podatku. |

Jeśli stosowana jest stawka polska – płatnik po prostu pobiera ją i wpłaca do urzędu skarbowego w wyznaczonych terminach. Następnie wykazuje on ryczałtowy podatek w IFT i PIT-8AR.

Inaczej jest, gdy zastosowanie znajduje stawka inna niż krajowa – polska. W takim przypadku istotne jest ustalenie dwóch kwestii.

Po pierwsze, w każdym z takich przypadków kluczowe jest, czy podmiot zagraniczny, na rzecz którego dokonywana jest płatność, jest podmiotem faktycznie uprawnionym do korzystania z płatności z preferencją podatkową w postaci obniżonej stawki podatkowej bądź niepobrania podatku. Przy weryfikacji tego faktu (tj. weryfikacji warunków zastosowania obniżonej stawki podatku albo zwolnienia lub warunków niepobrania podatku), wynikających z przepisów prawa podatkowego, płatnik jest bowiem obowiązany do dochowania należytej staranności. Przy ocenie dochowania należytej staranności uwzględnia się charakter oraz skalę działalności prowadzonej przez płatnika. W praktyce najistotniejsza jest kwestia kontroli, czy otrzymujący wypłatę spełnienia warunki rzeczywistego odbiorcy płatności. Płatnik powinien zatem zachowując należytą ostrożność dopełnić szeregu warunków, które dla bezpieczeństwa mogą wyglądać np. w taki sposób:

- posiadać regulacje wewnętrzne (wewnątrzzakładowe) przewidujące procedury postępowania w zakresie weryfikacji umów międzynarodowych, postanowień przepisów krajowych co do zastosowania określonej stawki podatku lub zwolnienia z opodatkowania w Polsce,

- posiadać regulacje wewnętrzne (wewnątrzzakładowe) co do terminu oczekiwania na certyfikat rezydencji oraz kontroli jego autentyczności i aktualności (czyli np. przekazać zatrudnionemu, że ma określony termin na przedstawienie certyfikatu i odpowiednich oświadczeń),

- ustalić procedury odebrania od podatnika (nabywcy wypłaty) oświadczenia w zakresie tego, że:

1) otrzymuje należność dla własnej korzyści i będzie decydował samodzielnie o jej przeznaczeniu,

2) ponosi ryzyko ekonomiczne związane z utratą tej należności lub jej części,

3) nie jest pośrednikiem, przedstawicielem, powiernikiem lub innym podmiotem zobowiązanym prawnie lub faktycznie do przekazania całości lub części należności innemu podmiotowi,

4) prowadzi rzeczywistą działalność gospodarczą w kraju miejsca zamieszkania - w przypadku należności uzyskiwanych w związku z prowadzoną działalnością gospodarczą, przy czym przy ocenie, czy podmiot prowadzi rzeczywistą działalność gospodarczą, bierze się pod uwagę w szczególności, czy:

- zarejestrowanie zagranicznej jednostki wiąże się z istnieniem przedsiębiorstwa, w ramach którego ta jednostka wykonuje faktycznie czynności stanowiące działalność gospodarczą, w tym w szczególności czy jednostka ta posiada lokal, wykwalifikowany personel oraz wyposażenie wykorzystywane w prowadzonej działalności gospodarczej – w miejscu, które podała w oświadczeniu;

- zagraniczna jednostka nie tworzy struktury funkcjonującej w oderwaniu od przyczyn ekonomicznych;

- istnieje współmierność między zakresem działalności prowadzonej przez zagraniczną jednostkę a faktycznie posiadanym przez tę jednostkę lokalem, personelem lub wyposażeniem;

- zawierane porozumienia są zgodne z rzeczywistością gospodarczą, mają uzasadnienie gospodarcze i nie są w sposób oczywisty sprzeczne z ogólnymi interesami gospodarczymi tej jednostki;

- zagraniczna jednostka samodzielnie wykonuje swoje podstawowe funkcje gospodarcze przy wykorzystaniu zasobów własnych, w tym obecnych na miejscu osób zarządzających.

- w przypadku uzasadnionych przypuszczeń, że oświadczenie może nie być zgodne z prawdą – powinno utworzyć się procedurę co do zasadnych przypadków takich przypuszczeń,

- posiadać inne niż oświadczenie metody (miękkie) weryfikacji czy podmiot jest ostatecznym odbiorcą płatności i związane z tym metody wstrzymania wypłaty – aż do wyjaśnienia wiarygodności treści oświadczeń.

Po drugie, polskie przepisy co do zasady uzależniają zastosowanie w stosunku do nierezydenta korzystniejszej stawki podatkowej od przedstawienia przez niego certyfikatu rezydencji. Brak ważnego certyfikatu, wystawionego w formie (papierowej elektronicznej) oraz we właściwej treści, wskazanych dla kraju rezydencji podatnika, oznaczać będzie, że w Polsce pobrany zostanie podatek według stawki polskiej, ryczałtowej.

Certyfikat rezydencji jest również niezbędny do zastosowania krajowych zasad opodatkowania – tj. polskich kosztów podatkowych, opodatkowania dochodu i korzystania z ulg podatkowych. Przedstawienie certyfikatu udowadnia w takim przypadku prowadzenie w Polsce zakładu zagranicznego przedsiębiorstwa. W tym przypadku certyfikat rezydencji łącznie z oświadczeniem, że wypłacane należności związane są z działalnością polskiego zakładu powodują, że płatnik wypłaca kwotę brutto, nie stosuje ryczałtowego podatku, a odbiorca należności samodzielnie płaci podatek w Polsce według wybranych przez siebie zasad opodatkowania. Dostarczane łącznie z certyfikatem oświadczenie powinno zawierać dane identyfikacyjne podatnika prowadzącego działalność poprzez położony na terytorium Rzeczypospolitej Polskiej zagraniczny zakład, a w szczególności pełną nazwę, adres i numer identyfikacji podatkowej podatnika oraz adres zagranicznego zakładu podatnika.

Szczególnego rodzaju obowiązki nakładane sa na płatników z tytułu wypłat na rzecz nierezydentów z tytułu z tytułu świadczeń doradczych, księgowych, badania rynku, usług prawnych, usług reklamowych, zarządzania i kontroli, przetwarzania danych, usług rekrutacji pracowników i pozyskiwania personelu, gwarancji i poręczeń oraz świadczeń o podobnym charakterze. W ich przypadku miejsce zamieszkania podatnika dla celów podatkowych może zostać potwierdzone kopią certyfikatu rezydencji, jeżeli kwota wypłacanych na rzecz tego samego podmiotu należności nie przekracza 10 000 zł w roku podatkowym, a informacje wynikające z przedłożonej kopii certyfikatu rezydencji nie budzą uzasadnionych wątpliwości co do zgodności ze stanem faktycznym.

Natomiast jeżeli łączna kwota dokonanych temu samemu podatnikowi wypłat (świadczeń) lub postawionych do jego dyspozycji pieniędzy lub wartości pieniężnych z tytułów określonych w art. 29 i art. 30a ust. 1 pkt 1–5a (czyli całości wypłat opodatkowanych ryczałtowo na rzecz nierezydentów) przekracza w roku podatkowym kwotę 2 000 000 zł, płatnik jest obowiązany pobierać zryczałtowany podatek dochodowy, stosując stawki podatku określone w art. 29 ust. 1 i art. 30a ust. 1 od nadwyżki ponad kwotę 2 000 000 zł, z pominięciem stawki podatku, zwolnienia lub warunków niepobrania podatku, wynikających z przepisów szczególnych lub umów o unikaniu podwójnego opodatkowania. W tym przypadku zatem płatnik pobiera podatek według stawki krajowej, niezaleznie od przepisów międzynarodowych. Tej zasady nie stosuje się, jeżeli płatnik złożył oświadczenie, że:

1) posiada dokumenty wymagane przez przepisy prawa podatkowego dla zastosowania stawki podatku albo zwolnienia lub niepobrania podatku, wynikających z przepisów szczególnych lub umów o unikaniu podwójnego opodatkowania;

2) po przeprowadzeniu weryfikacji (tj. zachowania reguł należytej staranności) nie posiada wiedzy uzasadniającej przypuszczenie, że istnieją okoliczności wykluczające możliwość zastosowania stawki podatku, zwolnienia lub niepobrania podatku, wynikających z przepisów szczególnych lub umów o unikaniu podwójnego opodatkowania, w szczególności okoliczności uniemożliwiające spełnienie przesłanek o ustaleniu ostatecznego - rzeczywistego odbiorcy.