NAJLEPSZY SPOSÓB NA

Program do PIT‑113 deklaracjeza darmo

Ponad 47 mln

wysłanych e‑Deklaracji!

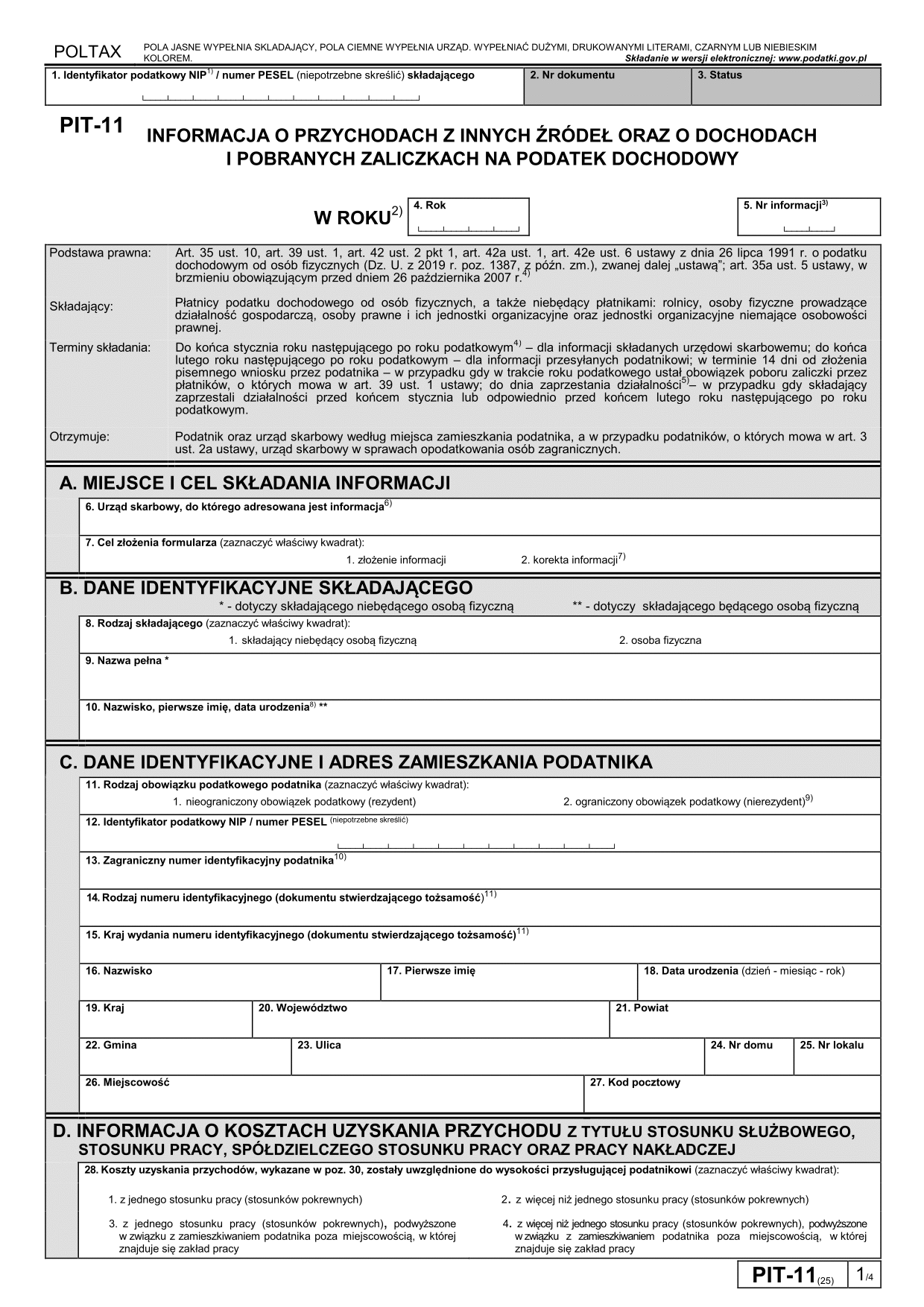

PIT-11 instrukcja - opis deklaracji za 2024 (2025) - broszura (wersja 29)

PIT-11 stanowi informację składaną przez płatnika wskazującą wysokość pobranych zaliczek na podatek oraz wysokość wypłaconego wynagrodzenia. Informację przekazuje się co do zasady do końca lutego roku następującego po roku, którego dotyczy. Termin ten dotyczy wyłącznie egzemplarza informacji przekazywanego do podatnika, natomiast egzemplarz przesyłany do urzędu skarbowego musi zostać przesłany do końca stycznia w formie elektronicznej. Wyłącznie egzemplarz dla podatnika może być przekazany w formie papierowej lub elektronicznej, wedle uznania płatnika. Druk przekazać należy podatnikowi oraz urzędowi skarbowemu – przygotować należy go jako dwa jednobrzmiące egzemplarze. Jak sama nazwa wskazuje, informacja PIT-11 jest informacją o pobranych (a nie należnych) zaliczkach na podatek dochodowy.

W polu nr 1 płatnik powinien wpisać identyfikator podatkowy. Płatnik powinien posiadać numer identyfikacji podatkowej NIP. Numer ten aktualny musi być na dzień składania informacji. Podać należy numer podmiotu składającego informację, a nie podmiotu pobierającego zaliczki lub dokonującego wypłat wynagrodzeń. W przypadku zmian i przejęć płatników, podać należy zatem numer NIP wystawiającego PIT-11, a nie podmiotu, który w trakcie roku wykonywał funkcje płatnika. Podobnie nie należy wystawiać wielu PIT-11 osobno za okresy związane z wykonywaniem funkcji płatnika przez kilka podmiotów. PIT-11 wystawia płatnik właściwy na dzień złożenia tej deklaracji, gdyby zmiany strukturalne miały miejsce po zakończeniu roku, lecz przed datą złożenia PIT-11, funkcję płatnika realizuje podmiot przejmujący, nawet jeśli nie był zobowiązany do poboru jakiejkolwiek zaliczki w trakcie roku podatkowego.

W polu nr 4 wpisać należy rok, za który deklaracja jest składana. Płatnicy składają druk PIT-11 najpóźniej do końca stycznia do urzedu skarbowego (do końca lutego - do zatrudnionych) roku następującego po roku podatkowym, którego informacja dotyczy. Należy wpisać rok, za który składany jest druk, pole nie służy natomiast do podania roku, w którym druk jest składany. Datą złożenia deklaracji opatruje się druk w dniu jego wpływu do organu podatkowego lub dostarczenia go w jednej z form zastępczych (pocztą za pomocą przesyłki poleconej, za pomocą komunikacji elektronicznej z urzędowym poświadczeniem odbioru, w urzędzie konsularnym, kapitanowi statku lub samolotu lub administracji więzienia). Informacja dotyczy całego roku podatkowego - nie należy zatem wystawiać wielu PIT-11 osobno za okresy związane z wykonywaniem funkcji płatnika przez kilka podmiotów. PIT-11 wystawia płatnik właściwy na dzień złożenia tej deklaracji, gdyby zmiany strukturalne miały miejsce po zakończeniu roku, lecz przed datą złożenia PIT-11, funkcję płatnika realizuje podmiot przejmujący, nawet jeśli nie był zobowiązany do poboru jakiejkolwiek zaliczki w trakcie roku podatkowego.

W polu nr 5 podać należy numer informacji. Jeżeli w odniesieniu do dochodów (przychodów) uzyskanych w danym roku składający PIT-11 sporządza i przesyła więcej niż jedną informację PIT-11 (niebędącą korektą poprzedniej), należy podać kolejny numer informacji dotyczącej roku podatkowego. Sytuacja dotyczy zarówno przypadków, gdy PIT-11 sporządzany był w trakcie roku na poprzedniej wersji formularza, podatnik powinien kolejny dokument wypełniany po wejściu wersji nr 26 oznaczyć kolejnym numerem. Podatnik wystawiając natomiast dwa egzemplarze PIT-11 dla podatnika i urzędu skarbowgo - oznacza oba egzemplarze tym samym numerem. Jeśli płatnik wystawia wyłącznie jeden PIT-11 na rzecz jednego podanika, to w polu 5 wpisać należy 01 lub 1. W przypadku korekty informacji, posługiwać należy się tym samym numerem formularza, którego korekta dotyczy - pole nie powinno również w tym przypadku być puste. Wskazywanie numeru formularza w żaden sposób nie zmienia zasad wystawiania informacji PIT-11, tzn.:

- jeden pracodawca zatrudniając pracownika na podstawie kilku umów może wystawić na koniec roku jeden PIT-11 i wskazać wyłącznie jeden numer formularza (obejmuje jednym PIT-11 całość przychodów),

- na jednym PIT-11 można łączyć przychody z wielu umów (np. kilku umów o pracę u tego samego pracodawcy) i z wielu rodzajów umów (np. umowa o pracę i zlecenie u jednego pracodacy),

- można łączyć na jednym PIT-11 przychody zwolnione z podatku dla osób do ukończenia 26 r.ż., ulgi dla rodziny 4+, ulgi dla pracującego seniora czy ulgi na powrót i inne przychody takiej osoby - podlegające opodatkowaniu.

W polu 6 wskazywany jest organ skarbowy, do którego przekazywana jest informacja PIT-11. Płatnicy są obowiązani przekazać druk podatnikowi i urzędowi skarbowemu, którym kieruje naczelnik urzędu skarbowego właściwy według miejsca zamieszkania podatnika, a w przypadku podatnika będącego nierezydentem podatkowym - urzędowi skarbowemu, którym kieruje naczelnik urzędu skarbowego właściwy w sprawach opodatkowania osób zagranicznych (została określona w przepisach § 5 ust. 2 pkt 2 rozporządzenia Ministra Finansów w sprawie właściwości organów podatkowych i określa się ją według adresu siedziby płatnika lub miejsca jego zamieszkania, gdy płatnik jest osobą fizyczną). W przypadku zmiany miejsca zamieszkania podatnika w trakcie roku PIT-11 przekazuje się organowi właściwemu według miejsca zamieszkania na ostatni dzień roku podatkowego, a nie na dzień złożenia PIT-11. W przypadku osoby bezdomnej – PIT-11 złożyć należy organowi ustalonemu według ostatnio znanego adresu zamieszkania takiej osoby. Jeżeli zamieszkanie w Polsce ustało przed ostatnim dniem roku - właściwym będzie organ ustalony według ostatniego miejsca zamieszkania na terytorium kraju.

Adres organu skarbowego ustala się niezależnie od tego, w jakiej formie PIT-11 zostanie przekazany podatnikowi. Stąd też możliwe jest, że podatnik zażyczy sobie przesłania PIT-11 na adres inny niż adres zamieszkania lub odbierze go osobiście, ewentualnie elektronicznie. Na płatniku spoczywa obowiązek uzyskania informacji co do miejsca zamieszkania podatnika oraz ewentualnych zmian tego adresu, także odrębnej informacji o formie przekazania druku PIT-11 podatnikowi, w tym o adresie, na jaki druk ma być wysłany.

Pamiętać należy, że korzystając z mikrorachunku - płatnik wpłaca zaliczki za osoby, na rzecz których wystawia PIT-11 na własny mikrorachunek (a nie na rachunek przypisany podatnikowi ani nie na rzecz organu skarbowego wskazanego na PIT-11).

W polu 7 należy wskazać cel złożenia druku. Płatnik przekazujący po raz pierwszy informację zaznacza kwadrat nr 1 – złożenie informacji. Podobnie złożenie będzie miało miejsce, gdy płatnik spóźni się z przekazaniem druku lub nie złoży go w danym roku pomijając w ogóle wypłaty dokonywane na rzecz danego podatnika. Wyłącznie w przypadku zmian danych na druku, płatnik zaznacza kwadrat nr 2 – korekta informacji. Ze względu na to, że PIT-11 jest informacją o pobranych (a nie należnych) zaliczkach na podatek dochodowy, błędy w zakresie poboru zaliczek na podatek (np. pobierane były kwoty niewłaściwe, zawyżono lub zaniżono kwoty zaliczek), które zostaną skorygowane po zakończeniu roku podatkowego rozliczanego na PIT-11, nie wpływają na treść przekazywanego PIT-11. Korekta w zakresie kwot będzie miała natomiast miejsce w przypadku przeniesienia na formularz danych niezgodnie z kwotami pobranymi od podatnika. W przypadku korekty płatnik ma obowiązek przekazać dwa egzemplarze w brzmieniu identycznym – do urzędu skarbowego oraz do płatnika. W przypadku gdyby wystawił dwa PIT-11 w różnym brzmieniu płatnik powinien skorygować wyłącznie błędnie złożoną informację. Korekta deklaracji polega na złożeniu druku PIT-11. Nie ma już obowiązku dołączania pisemnego uzasadnienia przyczyn korekty (ORD-ZU). W przypadku korekty informacji, posługiwać należy się tym samym numerem formularza, którego korekta dotyczy (poz. 5).

W polu 8 wskazać należy status prawny płatnika (przygotowującego PIT-11) w zależności od tego, czy jest on osobą fizyczną (w tym przedsiębiorcą prowadzącym działalność gospodarczą samodzielnie), czy też działa on w innej formie. W przypadku spółek osobowych oraz spółki cywilnej płatnikiem pozostaje spółka, a nie wspólnicy. W przypadku osób fizycznych pominąć należy pole 9, w przypadku podmiotów innych niż osoby fizyczne (w tym spósłek osobowych, spółki cywilnej) pomija się pole 10. Płatnik nie ma obowiązku podawać adresu siedziby lub zamieszkania. Dane te ustalane są na postawie informacji znanych organowi z urzędu (odpowiednie rejestry NIP/PESEL). W przypadku przedsiębiorstwa w spadku należy podać dane identyfikacyjne zmarłego przedsiębiorcy z dodaniem oznaczenia „w spadku”.

W polach 11-27 należy wskazać dane identyfikacyjne i adres zamieszkania podatnika, którego dotyczy informacja PIT-11.

Poz. 11 Rodzaj obowiązku podatkowego

W przypadku pracownika posiadającego obywatelstwo polskie pracującego cały rok w Rzeczypospolitej zaznaczyć należy kwadrat nr 1 (nieograniczony obowiązek podatkowy, rezydent). W przypadku obcokrajowca pracującego w Polsce albo pracownika posiadającego polskie obywatelstwo i oddelegowanego do pracy za granicą albo obcokrajowca świadczącego zdalnie usługi na rzecz polskiego pracodawcy oraz w przypadku innych sytuacji, gdy płatnik nie jest pewien rezydencji podatkowej na ostatni dzień roku, warto przed zaznaczeniem odpowiedniego pola uzyskać od podatnika oświadczenie o jego rezydencji podatkowej. W przypadku obcokrajowca, który już wcześniej oświadczył swoją zagraniczną rezydecję lub przekazał swój certyfikat rezydencji, płatnik zaznacza kwadrat nr 2 (ograniczony obowiązek podatkowy, nierezydent). Wówczas należy podać kraj inny niż Rzeczpospolita Polska oraz adres zamieszkania za granicą; dodatkowo kod kraju wydania dokumentu powinien być zgodny z krajem adresu zamieszkania. Rezydencja podatkowa może znacząco wpływać na wartość pobieranych od zatrudnionego zaliczek na podatek dochodowy, wykazywanych w PIT-11. Za osobę z polską rezydencją podatkową uważa się osobę, która:

- posiada na terytorium Rzeczypospolitej Polskiej centrum interesów osobistych lub gospodarczych (ośrodek interesów życiowych) lub

- przebywa na terytorium Rzeczypospolitej Polskiej dłużej niż 183 dni w roku podatkowym.

W poz. 12 podać należy NIP lub PESEL podatnika, na rzecz którego wystawiany jest PIT-11. Podatnik będący osobą fizyczną identyfikuje się przed organami podatkowymi wyłącznie jednym numerem - albo NIP, albo PESEL. Identyfikatorem jest numer PESEL – w przypadku podatników będących osobami fizycznymi objętymi rejestrem PESEL nieprowadzących działalności gospodarczej lub niebędących zarejestrowanymi podatnikami podatku od towarów i usług labo NIP – w przypadku pozostałych podmiotów podlegających obowiązkowi ewidencyjnemu.

Poz. 13 Podać należy zagraniczny numer identyfikacyjny podatnika. Tę pozycję wypełnić należy wyłącznie w przypadku podatnika posiadającego na terytorium Rzeczypospolitej ograniczony obowiązek podatkowy. Samo posiadanie przez podatnika zagranicznego numeru identyfikacyjnego nie wywołuje konieczności jego użycia w przypadku, gdy podlega on nieograniczonemu obowiązkowi podatkowemu w Rzeczypospolitej.

Osoby fizyczne, jeżeli nie mają na terytorium Rzeczypospolitej Polskiej miejsca zamieszkania, podlegają obowiązkowi podatkowemu tylko od dochodów (przychodów) osiąganych na terytorium Rzeczypospolitej Polskiej (ograniczony obowiązek podatkowy).

Za dochody (przychody) osiągane na terytorium Rzeczypospolitej Polskiej uważa się w szczególności dochody (przychody) z:

- pracy wykonywanej na terytorium Rzeczypospolitej Polskiej na podstawie stosunku służbowego, stosunku pracy, pracy nakładczej oraz spółdzielczego stosunku pracy, bez względu na miejsce wypłaty wynagrodzenia;

- działalności wykonywanej osobiście na terytorium Rzeczypospolitej Polskiej, bez względu na miejsce wypłaty wynagrodzenia;

- działalności gospodarczej prowadzonej na terytorium Rzeczypospolitej Polskiej;

- położonej na terytorium Rzeczypospolitej Polskiej nieruchomości, w tym ze sprzedaży takiej nieruchomości.

Poz 14. Rodzaj numeru identyfikacyjnego (dokumentu stwierdzającego tożsamość)

Należy podać zagraniczne oznaczenie numeru identyfikującego podatnika, ewentualnie jeśli wpisywany jest numer identyfikowany wyłącznie dokumentem tożsamości – wskazać, jaki dokument jest podstawą oznaczenia tego numeru. W przypadku wielu miejsc zamieszkania podatnika, posiadania wielu obywatelstw warto uzyskać od podatnika oświadczenie o rezydencji podatkowej.

Tę pozycję wypełnić należy wyłącznie w przypadku podatnika posiadającego na terytorium Rzeczypospolitej ograniczony obowiązek podatkowy. Samo posiadanie przez podatnika zagranicznego numeru identyfikacyjnego nie wywołuje konieczności jego użycia w przypadku, gdy podlega on nieograniczonemu obowiązkowi podatkowemu w Rzeczypospolitej.

Osoby fizyczne, jeżeli nie mają na terytorium Rzeczypospolitej Polskiej miejsca zamieszkania, podlegają obowiązkowi podatkowemu tylko od dochodów (przychodów) osiąganych na terytorium Rzeczypospolitej Polskiej (ograniczony obowiązek podatkowy).

Za dochody (przychody) osiągane na terytorium Rzeczypospolitej Polskiej uważa się w szczególności dochody (przychody) z:

- pracy wykonywanej na terytorium Rzeczypospolitej Polskiej na podstawie stosunku służbowego, stosunku pracy, pracy nakładczej oraz spółdzielczego stosunku pracy, bez względu na miejsce wypłaty wynagrodzenia;

- działalności wykonywanej osobiście na terytorium Rzeczypospolitej Polskiej, bez względu na miejsce wypłaty wynagrodzenia;

- działalności gospodarczej prowadzonej na terytorium Rzeczypospolitej Polskiej;

- położonej na terytorium Rzeczypospolitej Polskiej nieruchomości, w tym ze sprzedaży takiej nieruchomości.

Korzystanie z zagranicznego numeru identyfikacyjnego nie zmusza, aby w poz. 12 wpisywać same numery "9". Pozycję 12 pozostawić należy pustą. W przypadku, gdyby system e-deklaracje nie przyjmowały pozycji pustej - posłużyć się należy opisem "999 999 9999".

Poz. 15. Kraj wydania numeru identyfikacyjnego (dokumentu stwierdzającego tożsamość)

Podać kraj, w którym wydany został numer identyfikacji nierezydenta lub kraj wydania dokumentu, na podstawie którego stwierdzona została tożsamość. Wpisać należy całą nazwę kraju, nie korzystać ze skrótów. W przypadku wielu miejsc zamieszkania podatnika, posiadania wielu obywatelstw warto uzyskać od podatnika oświadczenie o rezydencji podatkowej - i oznaczyć kraj rezydencji, ten właśnie kraj. Nie należy stosować skrtów państw, lecz podawać pełne ich nazwy.

W polu 16 podatnik podaje nazwisko. W przypadku nazwisk dwuczłonowych podatnik podać musi oba człony. W roku zmiany nazwiska podatnik podaje nazwisko aktualne w dacie złożenia deklaracji podatkowej. Dane podatnika na informacji powinny być zgodne z oświadczeniem przyjętym od podatnika w tej sprawie.

W polu 17 podać należy imię podatnika. Podatnik posiadający dwa lub więcej imion podaje wyłącznie pierwsze imię. Dane podatnika na informacji powinny być zgodne z oświadczeniem przyjętym od podatnika w tej sprawie.

W polu 18 wskazać należy datę urodzenia.

W polu 19 podaje się kraj zamieszkania podatnika. Miejsce zamieszkania odróżnić należy od miejsca zameldowania. To pierwsze wynika z woli przebywania podatnika w określonej miejscowości i różnić może się od adresu, pod którym podatnik jest na stałe zameldowany. Podatnicy nie posiadający w Polsce miejsca zamieszkania podawać powinni adres znajdujący się poza granicami Rzeczypospolitej. Dane podatnika na informacji powinny być zgodne z oświadczeniem przyjętym od podatnika w tej sprawie. W PIT-11 podać należy adres zamieszkania zgodny z oświadczeniem podatnika, aktualny na ostatni dzień rozliczanego roku podatkowego. Późniejsze oświadczenie o zmianie adresu może dotyczyć wyłącznie adresu do doręczeń (czyli informacja o zmianie miejsca zamieszkania następująca po zakończeniu roku nie wpływa na dane w PIT-11). W przypadku, gdyby po zakończeniu roku podatnik przekazał informacje o zmianie miejsca zamieszkania wstecznie - obejmującej dany rok, podatnik powinien dokonać korekty PIT-11, nie wpłynie to jednak na zmianę zasad rozliczania kosztów podatkowych i innych elementów rozliczeń po stronie płatnika (w trakcie roku postępował on bowiem zgodnie ze złożonym oświadczeniem). W przypadku przekazania PIT-11 i wystąpienia o korektę tej informacji, korekty dokonuje się zgodnie z oświadczeniem - co do danych dotyczących wyłącznie poprzedniego roku.

W polu 20 podaje się województwo, w którym podatnik zamieszkuje. Miejsce zamieszkania odróżnić należy od miejsca zameldowania. To pierwsze wynika z woli przebywania podatnika w określonej miejscowości i różnić może się od adresu, pod którym podatnik jest na stałe zameldowany. Podatnicy nie posiadający w Polsce miejsca zamieszkania podawać powinni adres znajdujący się poza granicami Rzeczypospolitej. W przypadku, gdy zagraniczny podział terytorialny zawiera inne oznaczenia regionalne, podatnik podać powinien miejsce zamieszkania zgodnie z tamtejszymi zasadami administracyjnymi. Dane podatnika na informacji powinny być zgodne z oświadczeniem przyjętym od podatnika w tej sprawie.

W polu 21 podać należy powiat, w którym podatnik zamieszkuje. Miejsce zamieszkania odróżnić należy od miejsca zameldowania. To pierwsze wynika z woli przebywania podatnika w określonej miejscowości i różnić może się od adresu, pod którym podatnik jest na stałe zameldowany. Podatnicy nie posiadający w Polsce miejsca zamieszkania podawać powinni adres znajdujący się poza granicami Rzeczypospolitej. W przypadku, gdy zagraniczny podział terytorialny zawiera inne oznaczenia regionalne, podatnik podać powinien miejsce zamieszkania zgodnie z tamtejszymi zasadami administracyjnymi. Dane podatnika na informacji powinny być zgodne z oświadczeniem przyjętym od podatnika w tej sprawie.

W polu 22 podać należy gminę, w której podatnik zamieszkuje. Miejsce zamieszkania odróżnić należy od miejsca zameldowania. To pierwsze wynika z woli przebywania podatnika w określonej miejscowości i różnić może się od adresu, pod którym podatnik jest na stałe zameldowany. Podatnicy nie posiadający w Polsce miejsca zamieszkania podawać powinni adres znajdujący się poza granicami Rzeczypospolitej. W przypadku, gdy zagraniczny podział terytorialny zawiera inne oznaczenia regionalne, podatnik podać powinien miejsce zamieszkania zgodnie z tamtejszymi zasadami administracyjnymi. Dane podatnika na informacji powinny być zgodne z oświadczeniem przyjętym od podatnika w tej sprawie.

W polu 23 podać należy ulicę, na której znajduje się adres zamieszania podatnika. W przypadku zamieszkiwania na wsi adres ulicy może być taki sam, jak nazwa wsi, np. adres Sokołowo 58 wpisuje się podając jako nazwę ulicy Sokołowo, adres domu – 58. Miejsce zamieszkania odróżnić należy od miejsca zameldowania. To pierwsze wynika z woli przebywania podatnika w określonej miejscowości i różnić może się od miejscowości, w której podatnik jest na stałe zameldowany. Podatnicy nie posiadający w Polsce miejsca zamieszkania podawać powinni adres znajdujący się poza granicami Rzeczypospolitej. W przypadku, gdy zagraniczny podział terytorialny zawiera inne oznaczenia regionalne, podatnik podać powinien miejsce zamieszkania zgodnie z tamtejszymi zasadami administracyjnymi. Dane podatnika na informacji powinny być zgodne z oświadczeniem przyjętym od podatnika w tej sprawie.

W polu 24 podać należy numer domu, a w polu 25 numer lokalu w budynku, w którym składający deklarację zamieszkuje. Miejsce zamieszkania odróżnić należy od miejsca zameldowania. To pierwsze wynika z woli przebywania podatnika w określonej miejscowości i różnić może się od miejscowości, w której podatnik jest na stałe zameldowany. Podatnicy nie posiadający w Polsce miejsca zamieszkania podawać powinni adres znajdujący się poza granicami Rzeczypospolitej. W przypadku, gdy zagraniczny podział terytorialny zawiera inne oznaczenia regionalne, podatnik podać powinien miejsce zamieszkania zgodnie z tamtejszymi zasadami administracyjnymi. Dane podatnika na informacji powinny być zgodne z oświadczeniem przyjętym od podatnika w tej sprawie.

W polu 26 podatnik wskazuje miejscowość, w której znajduje się jego miejsce zamieszkania. Miejsce zamieszkania odróżnić należy od miejsca zameldowania. To pierwsze wynika z woli przebywania podatnika w określonej miejscowości i różnić może się od miejscowości, w której podatnik jest na stałe zameldowany.

Pola 27 służy ustaleniu adresu pocztowego podatnika. Adres poczty może być różny od miejscowości zamieszkania – zgodny musi być z właściwością miejscową poczty.

Pole 28 stanowi oświadczenie ze strony płatnika o stosowanym górnym ograniczeniu ryczałtowych kosztów uzyskania przychodów ze stosunku służbowego, pracy, pracy nakładczej lub spółdzielczego stosunku pracy. Koszty te wynoszą w zależności od oświadczenia:

- Przy wyborze kwadratu nr 1 – 250 zł miesięcznie, limit łączny rocznie kosztów - 3.000 zł,

- Przy wyborze kwadratu nr 2 – 250 zł miesięcznie - z tytułu każdego zawartego stosunku pracy odrębnie, a limit łączny roczny 4.500 zł,

- Przy wyborze kwadratu nr 3 – 300 zł miesięcznie, limit łączny kosztów - 3.600 zł,

- Przy wyborze kwadratu nr 4 – 300 zł miesięcznie - z tytułu każdego zawartego stosunku pracy odrębnie, a limit łączny roczny - 5.400 zł.

Płatnik nie musi stosować przy poborze zaliczki na podatek rocznego ograniczenia kosztów uzyskania przychodów wynikającego z więcej niż jednego stosunku pracy (4.500 zł, w przypadku wielu umów wykonywanych przez pracownika miejscowego oraz 5.400 zł, w przypadku pracownika zamiejscowego). Ograniczenia takiego dokonuje natomiast podatnik w rocznym zeznaniu podatkowym PIT.

Pole 29 wypełnia wyłącznie płatnik, który rozlicza przychody ze stosunku służbowego, pracy, pracy nakładczej, spółdzielczego stosunku pracy. Pozostali płatnicy pozostawiają pole puste.

Pole 29 wypełnia się łącznie z polem 34 w przypadku stosowania u pracownika do wartości wykazywanych przychodów - podwyższonych kosztów w związku z wykorzystywaniem praw autorskich i pochodnych. Jeżeli koszty podwyższone – 50% nie są stosowane – wypełnić należy wyłącznie pole 29, pozostawiając pole 34 puste. W przypadku przekroczenia wartości kosztów autorskich w kwocie 120.000 zł płatnik podaje w polu 34 pełną wartość przychodów i kosztów autorskich - wyłącznie do limitu kosztów autorskich. Oznacza to, że po przekroczeniu limitu 120.000 zł kosztów, nadwyżka przychodów, do których te koszty są stosowane, podlega uwzględnieniu w poz. 29. Jeżeli natomiast podatnik złoży w trakcie roku oświadczenie, w którym wystąpi o niepobieranie kosztów podwyższonych od miesiąca następującego po miesiącu złożenia oświadczenia, kwoty zgodnie z oświadczeniem podaje się w poz. 29, a nie polu 34. W przypadku, gdy oświadczenie ze strony podatnika nie zostało przekazane, płatnik wykazuje w polu 34 wyłącznie kwoty przychodów uzyskanych od tego płatnika, dla których łącznie koszty uzyskania przychodów, o których mowa w art. 22 ust. 9 pkt 3 ustawy o podatku dochodowym od osób fizycznych, nie przekraczały kwoty stanowiącej górną granicę pierwszego przedziału skali podatkowej (czyli dla których koszty autorskie nie przekraczały kwoty 120.000 zł). W takim przypadku podział między polem 29 i polem 34 może następować również w zakresie przychodów uzyskanych w trakcie miesiąca, jednej wypłaty wynagrodzenia – do kwoty ponad limit nie stosuje się kosztów uzyskania i odpowiednio nie wskazuje jako przychodu związanego z rozporządzaniem prawami autorskimi. Jeżeli natomiast zostało złożone oświadczenie o niestosowanie kosztów autorskich - wówczas do pola 29 (zamiast 34) przenosi się całość przychodów od miesiąca, w którym otrzymał pisemne oświadczenie pracownika o rezygnacji z ich stosowania, albo od następnego miesiąca, jeżeli w miesiącu, w którym otrzymał oświadczenie, nie miał możliwości pobrania zaliczki bez zastosowania tych kosztów. Oświadczenie to składa się odrębnie dla każdego roku podatkowego.

Pole 34 zawiera wyłącznie przychody, dla których stosowane są koszty autorskie z tytułu korzystania przez twórców z praw autorskich i artystów wykonawców z praw pokrewnych, w rozumieniu odrębnych przepisów, lub rozporządzania przez nich tymi prawami. Pozostałe koszty autorskie (np. z licencji, umów zlecenie, dzieło - umieszcza się w pozostałych polach PIT-11 dotyczących tego źródła uzyskania przychodów).

Pole 29 i 34 nie obejmuje wynagrodzeń osób w wieku do 26 r.ż. z umów o pracę i umów pochodnych. Te, o ile ich wartość przekracza 85.528 zł, umieszcza się w polach 36 i 41. Jeśli wartość nie przekracza tej kwoty - trafiają do pozycji 86.

Wartości przychodów w polach 29 i 34 nie zaokrągla się do pełnych złotych.

Przychodem wskazywanym w polach 29 i 34 są kwoty otrzymane lub postawione do dyspozycji podatnika. Tym samym nie należy w PIT-11 podawać przychodów należnych, lecz nieotrzymanych lub niepostawionych do dyspozycji w danym okresie (przychody grudnia wypłacane w styczniu trafić powinny do PIT-11 za rok następny). Za przychody uznaje się całość kwot stanowiących wypłaty pieniężne oraz wartość pieniężną świadczeń w naturze bądź ich ekwiwalenty, bez względu na źródło finansowania tych wypłat i świadczeń, a w szczególności: wynagrodzenia zasadnicze, wynagrodzenia za godziny nadliczbowe, różnego rodzaju dodatki, nagrody, ekwiwalenty za niewykorzystany urlop i wszelkie inne kwoty niezależnie od tego, czy ich wysokość została z góry ustalona, a ponadto świadczenia pieniężne ponoszone za pracownika, jak również wartość innych nieodpłatnych świadczeń lub świadczeń częściowo odpłatnych. Przychody tego rodzaju stanowi również wartość wynagrodzenia chorobowego. Zasiłki z ubezpieczenia społecznego wypłacane przez zakład pracy trafić powinny do wiersza 15 (inne źródła) i jako przychody z innych źródeł powinny zostać rozliczone w rocznym zeznaniu podatkowym przez pracownika.

W polu 29 i 34 nie należy podawać wartości przychodów zwolnionych z opodatkowania lub przychodów, z tytułu uzyskania których zaniechano poboru podatku (diety, świadczenia socjalne, stypendia naukowe i podobne). W przypadku przychodów zwolnionych z opodatkowania na podstawie przepisów międzynarodowych lub umów o unikaniu podwójnego opodatkowania, płatnik nie wykazuje kwot zwolnionych z opodatkowania, podać je musi w polu 32.

Przychody w walutach obcych przelicza się na złote według kursu średniego walut obcych ogłaszanego przez Narodowy Bank Polski z ostatniego dnia roboczego poprzedzającego dzień uzyskania przychodu.

W przypadku gdy zakład pracy pobierał zaliczki na podatek zarówno od należności ze stosunku: pracy, służbowego, spółdzielczego i pracy nakładczej o których mowa w art. 12 ust. 1 ustawy, jak i zasiłków pieniężnych z ubezpieczenia społecznego, o których mowa w art. 20 ust. 1 ustawy, łączną kwotę zaliczek pobranych z tych źródeł wykazuje tylko raz. Kwotę tę płatnik może wykazać w wierszu 1 (pole 29), odpowiednio wierszu 2 albo w wierszu 8 (pole 64) części E. Oznacza to, że zasiłki prezentowane mają być w PIT-11 dowolnie, wedle uznania płatnika.

Pole 30 wypełnia się łącznie z polem 35. Oba pola służą wykazaniu kosztów uzyskania przychodów z tytułu wynagrodzeń wskazanych z wiersza nr 1 – stosunku służbowego, pracy, pracy nakładczej, spółdzielczego stosunku pracy. Koszty ryczałtowe podawane są w polu 30, natomiast koszty 50% z tytułu korzystania z praw autorskich (art. 22 ust 9 pkt 3 ustawy o podatku dochodowym od osób fizycznych) – w polu 35. W polu 35 wprowadza się wyłącznie koszty autorskie z tytułu korzystania z tych praw przez twórców i artystów wykonawców i z tytułu rozporządzania takimi prawami. Koszty autorskie z innych tytułów (np. licencji, umów zlecenie, dzieło) są wykoazywane w polach odpowiadających pozostałym źródłom przychodów wskazanych w PIT-11.

Koszty nalicza się za miesiące wykonywania pracy i przysługują również z tytułu wypłat dokonanych po ustaniu stosunku pracy. Ich naliczenie przysługuje zarówno w przypadku jednej, jak i wielu umów o pracę z jednym pracodawcą, przy czym w tym drugim przypadku mogą być powielane. Koszty ryczałtowe wykazuje się w związku z wypłatami wynagrodzenia w wysokości:

- 250 zł miesięcznie, limit łączny kosztów rocznie - 3.000 zł,

- 300 zł miesięcznie, limit łączny kosztów rocznie - 4.500 zł.

Płatnik nie musi stosować przy poborze zaliczki na podatek rocznego ograniczenia kosztów uzyskania przychodów wynikającego z więcej niż jednego stosunku pracy (dla jednej umowy - 3.600 zł, dla wielu umów - 5.400 zł). Ograniczenia takiego dokonuje natomiast podatnik w rocznym zeznaniu podatkowym PIT.

Koszty ryczałtowe wykazywane są miesięcznie, niezależnie od tego, ile dni w danym miesiącu trwało zatrudnienie będące podstawą ich ustalenia. W przypadku wypłat wynagrodzenia chorobowego koszty ryczałtowe należy uwzględniać. W przypadku wypłat zasiłku chorobowego kosztów nie zastosuje się, niemniej jeśli zasiłek przysługuje za część miesiąca – to do wynagrodzenia za pozostałą część miesiąca koszty te można stosować - w pełnej wysokości obejmującej dany miesiąc.

W PIT-11 należy wykazać koszty faktycznie stosowane, a nie te, które nie zostały zastosowane mimo, że zgodnie z przepisami prawa należało je uwzględnić. Oznacza to, że jeśli pracownik nie uzyskał wynagrodzenia w danym miesiącu - kosztów nie nalicza się za ten miesiąc. Natomiast jeśli nastąpiła wielokrotność wypłat w danym miesiącu - wówczas koszty stosowane są tylko raz za ten miesiąc i takie powinny być ujęte w PIT-11.

Koszty poniesione w walutach obcych przelicza się na złote według kursu średniego ogłaszanego przez Narodowy Bank Polski z ostatniego dnia roboczego poprzedzającego dzień poniesienia kosztu.

W polu 35 podać należy koszty uzyskania wskazane w art. 22 ust. 9 pkt 3 ustawy o podatku dochodowym od osób fizycznych (tj. koszty z tytułu korzystania z kosztów autorskich przez twórców i artystów wykonawców i rozporządzania przez nich tymi prawami z umów o pracę i umów podobynych do umowy o pracę). Koszty te nie mogą przekroczyć kwoty stanowiącej górną granicę pierwszego przedziału skali podatkowej (nie mogą przekroczyć kwoty 120.000 zł).

Na płatniku ciąży obowiązek kontroli, czy wypłacane przez niego wynagrodzenia z powyższych tytułów, do których stosowane są podwyższone koszty uzyskania przychodów, przekraczają, czy nie przekraczają limitu 120.000 zł. W przypadku przekroczenia tej wartości kosztów autorskich, płatnik podaje w polu 35 wyłącznie koszty autorskie do tej kwoty. Od nadwyżki przychodów kosztów nie nalicza się. Podatnik złożyć może w trakcie roku oświadczenie, w którym wystąpi o niepobieranie kosztów podwyższonych od miesiąca następującego po miesiącu jego złożenia. Wówczas od miesiąca kolejnego nie pobiera z tytułów powyższych przychodów kosztów uzyskania przychodów. Kwota w polu 35 nie jest wykazywana do wartości kosztów autorskich od miesiąca, w którym płatnik otrzymał pisemne oświadczenie pracownika o rezygnacji z ich stosowania, albo od następnego miesiąca, jeżeli w miesiącu, w którym otrzymał oświadczenie, nie miał możliwości pobrania zaliczki bez zastosowania tych kosztów.

Płatnik wykazuje w polu 35 wyłącznie kwoty kosztów uzyskanych od tego płatnika, dla których łącznie koszty uzyskania przychodów, o których mowa w art. 22 ust. 9 pkt 3 ustawy o podatku dochodowym od osób fizycznych, nie przekraczały kwoty stanowiącej górną granicę pierwszego przedziału skali podatkowej (120.000 zł). Przy braku oświadczenia podział między polem 30 i polem 35 może następować również w zakresie kosztów naliczonych do przychodów uzyskanych w trakcie miesiąca, lub w stosunku do jednej wypłaty wynagrodzenia – do kwoty przychodów autorskich nie stosuje się kosztów uzyskania ponad limit, a przychody wprowadzane są wówczas w poz. 29.

Należy pamiętać, że koszty podwyższone należą się w związku z wypłatami wynikającymi z korzystania z praw autorskich. Wypłaty wynagrodzenia chorobowego, zasiłków i świadczeń podobnych nie rozlicza się w oparciu o podwyższone koszty uzyskania.

W polu 31 płatnik podaje wartość dochodu, który stanowi różnica pól (29 + 34) – (30+35). Za dochód uważa się uzyskane przychody po odliczeniu kosztów uzyskania w wysokości określonej w art. 22 ust. 2 pkt 1 albo 3 lub w ust. 9 pkt 3 ustawy o podatku dochodowym od osób fizycznych.

Pole 32 służy wykazaniu kwot dochodu zwolnionych od podatku. Pole służy wyłącznie do wskazywania kwot przychodów zwolnionych z opodatkowania na podstawie umów o unikaniu podwójnego opodatkowania oraz innych umów międzynarodowych. Nie należy tu podawać wartości przychodów zwolnionych z podatku na podstawie krajowych przepisów podatkowych (np. diet, świadczeń z ZFŚS).

W polu 33 płatnik wskazuje wartość pobranych w trakcie roku zaliczek na poczet podatku dochodowego od osób fizycznych za rok sporządzenia PIT-11, z tytułu wypłat wskazanych w wierszu nr 1 (stosunek pracy, służbowy, pracy nakładczej, spółdzielczy stosunek pracy). Wykazać należy wartość zaliczek pobranych w roku podatkowym, a nie zaliczek należnych. Zaliczek należnych od wynagrodzenia wypłacanego (otrzymanego lub postawionego do dyspozycji podatnika) w roku kolejnym lub latach następnych nie należy wykazywać w PIT-11. Wykazywać należy kwoty pobrane, nie muszą być one jeszcze wpłacone do organu skarbowego.

W przypadku korzystania ze zwolnienia z zapłaty zaliczek (COVID) za pracownika, wykazuje się zaliczki faktycznie pobrane za dane okresy rozliczeniowe. Zaliczki wpłacane (tj. te niższe niż pobrane) wykazywane są w PIT-4R. Podobnie postępować należy z zaliczkami wpłacanymi w terminie przesuniętym - wykazać należy zaliczki pobrane, tzn. zgodnie z faktyczną datą wypłaty wynagrodzenia lub postawienia go do dyspozycji pracownika.

Zaliczki pobiera się w wysokości:

- za miesiące, w których dochód podatnika uzyskany od początku roku w tym zakładzie pracy nie przekroczył kwoty stanowiącej górną granicę pierwszego przedziału skali – 12% dochodu uzyskanego w danym miesiącu;

- za miesiąc, w którym dochód podatnika uzyskany od początku roku w tym zakładzie pracy przekroczył kwotę stanowiącą górną granicę pierwszego przedziału skali – 12% od tej części dochodu uzyskanego w tym miesiącu, która nie przekroczyła tej kwoty, i 32% od nadwyżki ponad kwotę stanowiącą górną granicę pierwszego przedziału skali;

- za miesiące następujące po tym miesiącu – 32% dochodu uzyskanego w danym miesiącu.

Płatnik powinien przy tym respektować oświadczenia podatnika w zakresie potrącenia:

- kwoty wolnej od podatku za w przeliczeniu za każdy miesiąc w roku – złożonego na druku PIT-2,

- dodatkowej kwoty wolnej od podatku za każdy miesiąc w roku lub stosowania niższego przedziału skali podatkowej (12% mimo dochodów ponad 120.000 zł.) – w przypadku podatników decydujących się na rozliczenie wspólnie z małżonkiem lub jako osoba samotnie wychowująca dziecko – które złożą płatnikowi oświadczenie w tym zakresie (w 2022 roku nie wymagano w tym zakresie formularza, wystarczy forma pisemna).

Jeżeli świadczenia w naturze, świadczenia ponoszone za podatnika lub inne nieodpłatne świadczenia przysługują podatnikowi za okres dłuższy niż miesiąc, przy obliczaniu zaliczek za poszczególne miesiące przyjmuje się ich wartość w wysokości przypadającej na jeden miesiąc. Jeżeli nie jest możliwe określenie, jaka część tych świadczeń przypada na jeden miesiąc, a doliczenie całej wartości w miesiącu ich uzyskania spowodowałoby niewspółmiernie wysoką zaliczkę w stosunku do wypłaty pieniężnej, zakład pracy, na wniosek podatnika, ograniczy pobór zaliczki za dany miesiąc i pobierze pozostałą część zaliczki w następnych miesiącach roku podatkowego.

Zaliczki na podatek podlegają zaokrągleniu do pełnych złotych. Kwota wykazana na PIT-11 powinna być liczbą całkowitą.

W polu 36 podać należy wynagrodzenia z umowy o pracę, stosunku służbowego lub pracy nakładczej wypłacane osobom do ukończenia 26 r.ż. pod warunkiem, że:

- osoba nie ukończyła 26 r.ż.

- przychód z tytułu tych umów łącznie z umowami zlecenie przekroczył w 2022 r. wartości 85.528 zł,

- osoba mimo że jej przychód nie przekroczył 85.528 zł, złożyła oświadczeie o poborze zaliczek na podatek (bez zastosowania ulgi dla młodych).

Wynagrodzenia otrzymane lub postawione do dyspozycji w dniu i po tym dniu, w którym zatrudniony przekroczył 26 r.ż. (decydująca jest data wypłaty lub postawienia wynagrodzenia do dyspozycji, a nie wiek w okresie świadczenia pracy). trafiają do poz. 29/34.

Limit 85.528 zł (ponad jego wartość wpisujemy wynagrodzenia w pola 36-42, poniżej wartości 86-88) w PIT-11 kontrolowany jest w stosunku do pojedynczego płatnika. W efekcie płatnik:

- nie wlicza do niego wynagrodzeń wypłacanych u innych płatników,

- wlicza do niego zarówno wynagrodzenia z umów zlecenie i umów o pracę wykonywanych u niego,

- przestaje stosować zwolnienie z podatku począwszy od momentu, w którym wynagrodzenie przekracza limit zwolnienia, czyli w stosunku rocznym przychód przekracza 85.528 zł.

Dodatkowo płatnik nie pobiera zaliczek na podatek najpóźniej od miesiąca następującego po miesiącu, w którym otrzymał oświadczenie o rezygnacji z ulgi dla modych przy poborze zaliczek.

W polach 37 i 42 wykazywane są koszty uzyskania przychodów z tytułu przychodów z pozycji 36 i 41. Koszty uzyskania przychodów z tytułu stosunku służbowego, stosunku pracy, pracy nakładczej, spółdzielczego stosunku pracy stosuje się w wysokości nieprzekraczającej tej części przychodów z danego źródła, która podlega opodatkowaniu. W efekcie jeśli podatnik uzyskuje wynagrodzenia zwolnione z opodatkowania (ulga dla młodych) to od tej części wynagrodzenia kosztów nie nalicza się i nie może ich odliczać od przychodu z poz. 36 i 41.

W polu 42 ustala się koszty autorskie dla osób do ukończenia 26 r.ż. Suma łącznych kosztów uzyskania przychodów z praw autorskich oraz przychodów zwolnionych od podatku na podstawie art. 21 ust. 1 pkt 148 (ulga dla młodych) nie może w roku podatkowym przekroczyć kwoty stanowiącej górną granicę pierwszego przedziału skali podatkowej (120.000 zł). Płatnik musi zatem sumować koszty 50% i przychód zwolniony - tylko do tego limitu można stosować 50% koszty. Jesli limit ten zostanie przekroczony, podatnik powinien nadwyżkę przychodów wykazywać w poz. 36 i 37 (czyli w pozycjach, dla których nie stosuje sie juz kosztów autorskich).

Pole 43 podać należy wynagrodzenia z umowy o pracę, stosunku służbowego lub pracy nakładczej wypłacane osobom po ukończeniu 60. roku życia w przypadku kobiety i 65. roku życia w przypadku mężczyzny, jeśli płatnik w trakcie roku pobierał od tych przychodów zaliczki na podatek w sytuacji gdy podatnik nie złożył płatnikowi oświadczenia o spełnieniu warunków do stosowania zwolnienia od podatku, o którym mowa w art. 21 ust. 1 pkt 154 ustawy (tzw. ulgi dla seniora) albo z powodu przekroczenia limitu przychodu zwolnionego od podatku (sumy kwot wykazanych w poz. 109 i 114), gdy zwolnienie było stosowane w trakcie roku. Warunkiem jest, że podatnik podlega z tytułu uzyskania tych przychodów ubezpieczeniom społecznym w rozumieniu ustawy z dnia 13 października 1998 r. o systemie ubezpieczeń społecznych (Dz. U. z 2022 r. poz. 1009, z późn. zm.).Przychody zestosunku pracy i stosunków pokrewnych uzyskane przez podatnika przed ukończeniem ww. wieku płatnik wykazuje w wierszu 1, przychody z umów zlecenia płatnik wykazuje w wierszu 6, a z zasiłków macierzyńskich – w wierszu 12.

W polu 44 należy wykazać kwoty kosztów uzyskania przychodów oraz sumy zaliczek na podatek pobranych przez płatnika. Koszty uzyskania przychodów z tytułu stosunku służbowego, stosunku pracy, pracy nakładczej, spółdzielczego stosunku pracy stosuje się w wysokości nieprzekraczającej tej części przychodów z danego źródła, która podlega opodatkowaniu. W efekcie jeśli podatnik uzyskuje wynagrodzenia zwolnione z opodatkowania (ulga dla seniora) to od tej części wynagrodzenia kosztów nie nalicza się.

W poz. 48 należy wykazać przychody opisane w polu 43, do których zastosowano odliczenie kosztów uzyskania przychodów z praw autorskich na podstawie art. 22 ust. 9 pkt 3 ustawy.

W polu 49 ustala się koszty autorskie dla pracujacych seniorów. Suma łącznych kosztów uzyskania przychodów z praw autorskich oraz przychodów zwolnionych od podatku na podstawie art. 21 ust. 1 pkt 148 (ulga dla seniora) nie może w roku podatkowym przekroczyć kwoty stanowiącej górną granicę pierwszego przedziału skali podatkowej (120.000 zł). Płatnik musi zatem sumować koszty 50% i przychód zwolniony - tylko do tego limitu można stosować 50% koszty.

W zakresie kosztów z pól 37, 42 i 49 należy pamiętać, że do kosztów nie zalicza się kosztów uzyskania przychodów ze źródeł przychodów znajdujących się na obszarze Rzeczypospolitej Polskiej lub za granicą, jeżeli dochody z tych źródeł w ogóle nie podlegają opodatkowaniu albo są zwolnione od podatku dochodowego - zatem kosztów od wynagrodzeń nie stosuje się, jesli wynagrodzenia te są objęte zwolnieniem (np. za lipiec - płatne w sierpniu 2022 r.). W przypadku natomiast przekroczenia limitu i wypłaty wynagrodzeń opodatkowanych, koszty ryczałtowe za dany miesiąc nie mogą przekroczyć wartości wynagrodzenia opodatkowanego.

Pole 50 służy wskazaniu otrzymanych lub postawionych do dyspozycji podatnika emerytur i rent uzyskiwanych za pośrednictwem płatnika z zagranicy. Wartość podać należy w polskich złotych, po przeliczeniu według średniego kursu NBP z dnia roboczego poprzedzającego bezpośrednio dzień uzyskania przychodów. Nie ma znaczenia, czy podatnik uzyskuje wypłatę w złotych polskich, czy w walucie obcej. Kwoty nie należy zaokrąglać do pełnych złotych. Nie należy uwzględniać kwot nieotrzymanych lub niepostawionych do dyspozycji podatnika w danym roku.

W polu 50 nie należy podawać wartości przychodów zwolnionych z opodatkowania lub przychodów, z tytułu uzyskania od których zaniechano poboru podatku (diety, świadczenia socjalne, stypendia naukowe i podobne). W przypadku przychodów zwolnionych z opodatkowania na podstawie przepisów międzynarodowych lub umów o unikaniu podwójnego opodatkowania, płatnik nie wykazuje kwot zwolnionych z opodatkowania.

W polu 51 płatnik przepisuje kwotę wskazaną w polu 50. Płatnik renty zagranicznej nie rozlicza kosztów uzyskania przychodów z tytułu dokonywanych wypłat, nie ma do nich prawa również podatnik wypełniający deklarację roczną PIT.

W polu 52 wskazać należy wartość otrzymanych lub postawionych do dyspozycji emerytur i rent, w zakresie w jakim w związku z brzmieniem umów o unikaniu podwójnego opodatkowania lub innych umów międzynarodowych zwolniono z opodatkowania. Dotyczy to zarówno kwot nieopodatkowanych z tytułu zastosowania zasady zwolnienia z progresją, jak i przepisów szczególnych zwalniających dane świadczenia z opodatkowania.

W polu 53 należy wskazać zaliczkę na podatek z tytułu zagranicznych emerytur i rent pobraną w danym roku przez płatnika. Dotyczy to zarówno zaliczek pobranych z kwot brutto przekazanych z zagranicy, jak i zaliczek przekazanych przez podatnika. Podatnik przy odbiorze emerytury lub renty może wpłacić płatnikowi ustaloną zaliczkę w złotych. Wpłatę tę uznaje się za zaliczkę potrąconą przez płatnika. Kwoty powinny być wykazywane w pełnych złotych, w związku z zaokrąglaniem pobieranych wartości zaliczek na podatek. Kwota ta stanowi sumę zaliczek od stycznia do grudnia, przy czym stosuje się postanowienia umowy o unikaniu podwójnego opodatkowania, zawartej z państwem, z którego pochodzą te emerytury i renty. Zastosowanie znajduje polska stawka podatku - I próg skali podatkowej.

Pola 54-57 wypełniać należy w związku z przychodami uzyskiwanymi z tytułu działalności:

- artystycznej, literackiej, naukowej, trenerskiej, oświatowej i publicystycznej wykonywanej osobiście, w tym z tytułu udziału w konkursach z dziedziny nauki, kultury i sztuki oraz dziennikarstwa, jak również przychody z uprawiania sportu, stypendia sportowe oraz przychody sędziów z tytułu prowadzenia zawodów sportowych;

- polskich arbitrów uczestniczących w procesach arbitrażowych z partnerami zagranicznymi;

- osób, którym organ władzy lub administracji państwowej albo samorządowej, sąd lub prokurator, zlecił wykonanie określonych czynności, a zwłaszcza przychody biegłych w postępowaniu sądowym, dochodzeniowym i administracyjnym oraz płatników i inkasentów należności publicznoprawnych, a także przychody z tytułu udziału w komisjach powoływanych przez organy władzy lub administracji państwowej albo samorządowej,

- osób, niezależnie od sposobu ich powoływania, należących do składu zarządów, rad nadzorczych, komisji lub innych organów stanowiących osoby prawne;

- z tytułu pełnienia obowiązków społecznych i obywatelskich - osób, którym organ władzy lub administracji państwowej albo samorządowej, sąd lub prokurator, zlecił wykonanie określonych czynności, a zwłaszcza przychody biegłych w postępowaniu sądowym, dochodzeniowym i administracyjnym oraz płatników i inkasentów należności publicznoprawnych, a także przychody z tytułu udziału w komisjach powoływanych przez organy władzy lub administracji państwowej albo samorządowej.

- na podstawie umowy umowy o dzieło, uzyskiwanych wyłącznie od:

- osoby fizycznej prowadzącej działalność gospodarczą, osoby prawnej i jej jednostki organizacyjnej oraz jednostki organizacyjnej niemającej osobowości prawnej,

- właściciela (posiadacza) nieruchomości, w której lokale są wynajmowane, lub działającego w jego imieniu zarządcy albo administratora - jeżeli podatnik wykonuje te usługi wyłącznie dla potrzeb związanych z tą nieruchomością

- z wyjątkiem przychodów uzyskanych na podstawie umów zawieranych w ramach prowadzonej przez podatnika pozarolniczej działalności gospodarczej,

- na podstawie umów o zarządzanie przedsiębiorstwem, kontraktów menedżerskich lub umów o podobnym charakterze, w tym przychody z tego rodzaju umów zawieranych w ramach prowadzonej przez podatnika pozarolniczej działalności gospodarczej.

Nie należy ujmować na PIT-11 wartości z tytułu, o którym mowa w art. 13 pkt 2 i 5-9 ustawy o PIT, jeżeli kwota należności określona w umowie zawartej z osobą niebędącą pracownikiem płatnika nie przekracza 200 zł. Przychody takie rozliczane są ryczałtowo (wykazywane są na podstawie PIT-8AR – wiersz 13 – inne źródła nie wymienione powyżej).

Pole 54 służy wykazaniu kwot faktycznie otrzymanego lub postawionego przychodu. Nie należy wykazywać kwot należnych, lecz nieotrzymanych lub niepostawionych do dyspozycji podatnika. W przypadku wykonywania wielu umów na rzecz jednego płatnika należy wpisać łączną wartość ze wszystkich umów. Nie wpisuje się kwot przychodów zwolnionych z podatku lub kwot, z tytułu których zaniechano jego poboru. Kwoty wykazuje się bez zaokrąglania do pełnych złotych. Kwoty w walucie obcej należy przeliczyć na złote i wykazać w PIT-11 po średnim kursie NBP z dnia roboczego bezpośrednio poprzedzającego dzień uzyskania przychodów.

Pole 55 służy ujęciu kosztów uzyskania przychodów z tytułu działalności wykonywanej osobiście. Koszty te ustalane są co do zasady w wysokości 20% uzyskanego przychodu, z tym że koszty te oblicza się od przychodu pomniejszonego o potrącone przez płatnika w danym miesiącu składki na ubezpieczenia emerytalne i rentowe oraz na ubezpieczenie chorobowe, których podstawę wymiaru stanowi ten przychód. W przypadkach przychodów:

- otrzymywanych przez osoby, niezależnie od sposobu ich powoływania, należące do składu zarządów, rad nadzorczych, komisji lub innych organów stanowiących osoby prawne,

- osób, którym organ władzy lub administracji państwowej albo samorządowej, sąd lub prokurator, zlecił wykonanie określonych czynności, a zwłaszcza przychody biegłych w postępowaniu sądowym, dochodzeniowym i administracyjnym oraz płatników i inkasentów należności publicznoprawnych, a także przychody z tytułu udziału w komisjach powoływanych przez organy władzy lub administracji państwowej albo samorządowej,

- uzyskanych na podstawie umów o zarządzanie przedsiębiorstwem, kontraktów menedżerskich lub umów o podobnym charakterze, w tym przychody z tego rodzaju umów zawieranych w ramach prowadzonej przez podatnika pozarolniczej działalności gospodarczej

- płatnik koszty rozlicza w wartości 250 zł miesięcznie od każdej umowy. Nie musi natomiast stosować górnych ograniczeń rocznych kosztów również w przypadku kilku umów zawartych z tym samym podatnikiem.

Kosztów nie należy zaokrąglać do pełnych złotych. Koszty uwzględnia się za okresy wypłaty zatrudnienia – współpracy. W przypadku zatrudnienia przez część miesiąca koszty ryczałtowe należy naliczać w całości, bez proporcjonalnego podziału ze względu na dni współpracy.

Koszty ustalone w walucie obcej przelicza się po średnim kursie NBP z dnia roboczego bezpośrednio poprzedzającego dzień poniesienia kosztów.

Pole 56 służy wskazaniu dochodu ustalanego jako różnica przychodu i kosztów uzyskania. Dochód nie podlega zaokrągleniu do pełnych złotych.

W pole 57 należy wpisać kwoty zaliczek na podatek z tytułów wskazanych w wierszu 4 informacji PIT-11. Wskazać należy wyłącznie kwoty pobranych zaliczek, a nie zaliczek należnych, lecz niepobranych. W przypadku zaliczek niewpłaconych lub przesuniętych ze względu na COVID, podaje się faktycznie pobrane zaliczki (tzn. takie, które płatnik odjął od wynagrodzenia brutto podatników).

Zaliczki pobiera się w trakcie roku stosując do dokonywanego świadczenia, pomniejszonego o miesięczne koszty uzyskania przychodów oraz o potrącone przez płatnika w danym miesiącu składki na ubezpieczenie społeczne, najniższą stawkę podatkową określoną w skali – 12%. W przypadku gdy przedmiotem świadczeń nie są pieniądze, podatnik jest obowiązany wpłacić płatnikowi kwotę zaliczki lub należnego zryczałtowanego podatku przed udostępnieniem wygranej (nagrody) lub świadczenia. Na wniosek podatnika obliczają i pobierają w ciągu roku zaliczki na podatek dochodowy, stosując zamiast najniższej stawki określonej w skali, wyższą stawkę podatkową określoną w tej skali – 32%.

Pozycje 58-69 służą do wykazania przychodów z umowy zlecenie pod warunkiem, że kwota należności określona w umowie z osoba nie będącą pracownikiem zlecającego jest wyższa niż 200 zł brutto.

W wierszu 6 (poz. 58 -61) podawane są wynagrodzenia dla wszystkich tych zleceniobiorców, których nie wymienia się w wierszach 7 i 8 . Wiersz 7 i 8 dotyczy wypłat na rzecz osób do ukończenia 26 r.ż. oraz pracujacych seniorów jesli przekroczono limit łączny przychodów z umów o pracę i zlecenie - 85.528 zł. Podawać należy wyłącznie wynagrodzenia opodatkowane, od których wystąpił obowiązek pobierania zaliczek.

Przy wykazywaniu kosztów uzyskania przychodów (poz. 59) należy pamiętać, że koszty ustalane są wyłącznie od wynagrodzenia opodatkowanego. W efekcie kwoty zwolnione z podatku nie dają podstawy do obliczenia kosztów uzyskania przychodów oraz odejmowania ich od kwoty opodatkowanej.

Pola 70-74 należy wypełniać łącznie. Wykazać należy przychody i związane z nimi koszty uzyskania przychodów z tytułu praw autorskich i pochodnych wynikające z:

- z tytułu zapłaty twórcy za przeniesienie prawa własności wynalazku, topografii układu scalonego, wzoru użytkowego, wzoru przemysłowego, znaku towarowego lub wzoru zdobniczego - w wysokości 50% uzyskanego przychodu;

- z tytułu opłaty licencyjnej za przeniesienie prawa stosowania wynalazku, topografii układu scalonego, wzoru użytkowego, wzoru przemysłowego, znaku towarowego lub wzoru zdobniczego, otrzymanej w pierwszym roku trwania licencji od pierwszej jednostki, z którą zawarto umowę licencyjną - w wysokości 50% uzyskanego przychodu;

- z tytułu korzystania przez twórców z praw autorskich i artystów wykonawców z praw pokrewnych lub rozporządzania przez nich tymi prawami - w wysokości 50% uzyskanego przychodu, z tym że koszty te oblicza się od przychodu pomniejszonego o potrącone przez płatnika w danym miesiącu składki na ubezpieczenia emerytalne i rentowe oraz na ubezpieczenie chorobowe, których podstawę wymiaru stanowi ten przychód.

W przypadku, gdy koszty uzyskania przekraczają kwotę 120.000 zł nie należy rozliczać kosztów uzyskania, a nadwyżkę przychodów bez naliczania kosztów ująć w pozycji 70. W pozostałych przypadkach - wypełnić poz.73-74.

W przypadku przychodów uzyskiwanych z tytułu korzystania przez twórców z praw autorskich i artystów wykonawców z praw pokrewnych, w rozumieniu odrębnych przepisów, lub rozporządzania przez nich tymi prawami z innych tytułów niż:

- działalności twórczej w zakresie architektury, architektury wnętrz, architektury krajobrazu, inżynierii budowlanej, urbanistyki, literatury, sztukplastycznych, wzornictwa przemysłowego, muzyki, fotografiki, twórczości audialnej i audiowizualnej, programów komputerowych, gier komputerowych, teatru, kostiumografii, scenografii, reżyserii, choreografii, lutnictwa artystycznego, sztuki ludowej oraz dziennikarstwa;

- działalności artystycznej w dziedzinie sztuki aktorskiej, estradowej, tanecznej i cyrkowej oraz w dziedzinie dyrygentury, wokalistyki i instrumentalistyki;

- produkcji audialnej i audiowizualnej;

- działalności publicystycznej;

- działalności muzealniczej w dziedzinie wystawienniczej, naukowej, popularyzatorskiej, edukacyjnej oraz wydawniczej;

- działalności konserwatorskiej;

- prawa zależnego, o którym mowa w art. 2 ust. 2 ustawy z dnia 4 lutego 1994 r. o prawie autorskim i prawach pokrewnych (Dz.U. z 2018 r. poz. 1191, 1293, 1669, 2445 i 2339), do opracowania cudzego utworu w postaci tłumaczenia;

- działalności badawczo-rozwojowej, naukowej, naukowo-dydaktycznej, badawczej, badawczo-dydaktycznej oraz prowadzonej w uczelni działalności dydaktycznej.

- kosztów autorskich 50% nie stosuje się (tylko wymienione powyżej tytuły dają prawo do zastosowania 50% kosztów z tytułu korzystania z nich przez twórców i wykonawców i rozporządzania tymi prawami).

Płatnik nie ma obowiązku kontrolować całości przychodów podatnika, stąd stosuje 50% koszty uzyskania przychodów, których wartość zastosowaną w swoim zakładzie pracy wpisuje łącznie za rok podatkowy w polu 59. Płatnik w trakcie roku powinien kontrolować wszystkie tytuły, jakie wiążą go z podatnikiem pod względem limitu kosztów autorskich. Porównanie powinno zatem dotyczyć nie tylko pola – prawa autorskie i pokrewne z wszystkich tego rodzaju umów, ale również umów o pracę, zlecenie, dzieło, w przypadku których dochodzi do stosowania podwyższonych kosztów. Porównanie powinno mieć swoje odzwierciedlenie w PIT-11 i w razie przekroczenia wartości kosztów 120.000 zł, łączna wartość kosztów z pól 63, 49, 42 i 35 PIT-11 nie powinna przekraczać tej kwoty. Płatnik nie kontroluje natomiast wypłat uzyskiwanych od innych płatników, końcowo zatem na podatniku może istnieć obowiązek ograniczenia przysługujących mu kosztów autorskich w rocznym zeznaniu podatkowym.

W sytuacji rozliczania kosztów autorskich u osób korzystających z ulgi dla młodych limit kosztów oblicza się łącznie z wartością przychodu zwolnionego z podatku. Sumować należy kwotę zwolnienia podatkowego (max. 85.528 zł) i kosztów autorskich (max. 120.000 zł) - jeśli koszty przekroczą 120.000 zł, do nadwyżki ponad tę kwotę nie stosujemy już kosztów uzyskania przychodów.

W przypadku złożenia oświadczenia ze strony podatnika, podatnik ogranicza pobór kosztów w wartości 50% przychodów. Oświadczenie ma zastosowanie w przypadku kwot wykazywanych w wierszu 8 PIT-11 – licząc od momentu jego złożenia, płatnik powinien zaprzestać stosowania tych kosztów od zaliczki obliczanej od przychodów uzyskiwanych po złożeniu tego oświadczenia. Oświadczenie składa się odrębnie dla każdego roku podatkowego.

Płatnik nie może wskazywać w PIT-11 danych niezgodnych ze stanem (kwotą przychodów, kosztów, zaliczek), który miał faktycznie miejsce w roku podatkowym. Jeżeli w trakcie roku koszty pobierane były błędnie, podatnik podaje w PIT-11 faktyczne wartości, jakie stosowane były do zaliczek podatnika, a nie wartości, które powinny być stosowane, czyli wartości prawidłowe. Dotyczy to również przypadku gdy w okresie po zakończeniu roku podatkowego płatnik skorygował błędy i dokonał zapłaty zaległości w zaliczkach podatnika.

W polach 70 i 73 podawać należy kwoty przychodów otrzymanych lub postawionych do dyspozycji podatnika w roku, za który wystawiany jest PIT-11. Nie wskazuje się natomiast kwot należnych, lecz nieotrzymanych. Kwot nie zaokrągla się do pełnych złotych. W przypadku wypłat w walucie obcej, przeliczenia należy dokonać po średnim kursie NBP z dnia roboczego bezpośrednio poprzedzającego dzień uzyskania przychodu (poniesienie kosztu).

Pole 71 służy określeniu dochodu podatnika z tytułu praw autorskich i pokrewnych oraz innych praw majątkowych. Płatnik określa tę wartość odejmując od łącznej kwoty przychodu ustalonej jako suma pól 70 i 73 wartość kosztów z pola 74. Kwoty nie należy zaokrąglać do pełnych złotych. Kwota powinna być wyrażona w złotych polskich.

W pole 72 należy wpisać kwoty zaliczek na podatek z tytułów wskazanych w wierszu 8 informacji PIT-11. Wskazać należy wyłącznie kwoty pobranych zaliczek, a nie zaliczek należnych, lecz nie pobranych.

Zaliczki pobiera się w trakcie roku stosując do dokonywanego świadczenia, pomniejszonego o miesięczne koszty uzyskania przychodów oraz o potrącone przez płatnika w danym miesiącu składki na ubezpieczenie społeczne, najniższą stawkę podatkową określoną w skali – 12%. W przypadku gdy przedmiotem świadczeń nie są pieniądze, podatnik jest obowiązany wpłacić płatnikowi kwotę zaliczki lub należnego zryczałtowanego podatku przed udostępnieniem wygranej (nagrody) lub świadczenia. Na wniosek podatnika obliczają i pobierają w ciągu roku zaliczki na podatek dochodowy, stosując zamiast najniższej stawki określonej w skali, wyższą stawkę podatkową określoną w tej skali, czyli stawkę 32%.

Zaliczki pobrane lecz niewpłacone, których wpłata nie była konieczna (zaniechanie wpłaty ze względu na covid) lub których płatność została przesunięta na kolejne okresy, wykazuje się w okresie, w którym doszło do wypłaty wynagrozenia (gdy wynagrodzenie było wypłącone lub postawione do dyspozycji).

Poz 75-80 służy wykazaniu wynagrodzeń z tytułu praktyk absolwenckich lub staży uczniowskich. Oba tytułu wynagrodzeń, począwszy od 2021 r., podlegają pod ulgę dla młodych. Podmioty przyjmujące na praktykę absolwencką lub staż uczniowski – od świadczeń pieniężnych wypłacanych z tytułu odbywania praktyk absolwenckich, o których mowa w ustawie z dnia 17 lipca 2009 r. o praktykach absolwenckich lub odbywania stażu uczniowskiego, o którym mowa w art. 121a ustawy z dnia 14 grudnia 2016 r. – Prawo oświatowe, pobierają zaliczki według 12% stawki nie stosując do nich kwoty zmniejszającej podatek oraz nie stosując ryczałowych, procentowych lub faktycznych kosztów uzyskania przychodów. Nie są również pobierane składki na ubezpieczenie społeczne i zdrowotne. W efekcie wiersz 8 i 9 PIT-11 pozostanie bez wpływu na pozostałe przychody podatnika wykazywane na PIT-11 oraz nie będzie z nimi związane inne pola z PIT-11. Tym niemniej w PIT rocznym podatnik z tytułu praktyk dolicza te przychody do opodatkowanych według skali, tzn. ma prawo do zastosowania kwoty zmniejszającej, nie stosuje natomiast kosztów uzyskania przychodów. W rocznym PIT praktykanta, przychody w rocznym PIT, trafią do tzw. innych źródeł opodatkowania.

Pola 81-89 służą do wykazania wynagrodzeń z tytułu zasiłów macierzyńskich otrzymanych przez podatników.

W wierszu 12 (poz. 81-83) podawane są zasiłki macierzyńskie dla wszystkich tych zleceniobiorców, których nie wymienia się w wierszach 13 i 14 . Wiersz 13 i 14 dotyczy wypłat na rzecz osób do ukończenia 26 r.ż. oraz pracujacych seniorów jesli przekroczono limit łączny przychodów - 85.528 zł. Podawać należy wyłącznie wynagrodzenia opodatkowane, od których wystąpił obowiązek pobierania zaliczek. J

Pola 90-94 służą wykazaniu przychodów z innych źródeł niż podane w wierszach powyżej. Za kwoty takie uważa się w szczególności kwoty wypłacone po śmierci członka otwartego funduszu emerytalnego wskazanej przez niego osobie lub członkowi jego najbliższej rodziny, kwoty uzyskane z tytułu zwrotu z indywidualnego konta zabezpieczenia emerytalnego oraz wypłaty z indywidualnego konta zabezpieczenia emerytalnego, w tym także dokonane na rzecz osoby uprawnionej na wypadek śmierci oszczędzającego, zasiłki pieniężne z ubezpieczenia społecznego, alimenty, stypendia, dotacje (subwencje), dopłaty, nagrody i inne nieodpłatne świadczenia nienależące do przychodów wskazanych powyżej. W polu tym wykazać nalezy również podwyżki stypendiów ponad kwotę ujmowaną w poz. 106. Wykazywane są tu również przychody z umów aktywizacyjnych, wypłaty z rolniczych spółdzielni produkcyjnych z tytułu zysku itp.

W przypadku gdy zakład pracy pobierał zaliczki na podatek zarówno od należności ze stosunku: pracy, służbowego, spółdzielczego i pracy nakładczej o których mowa w art. 12 ust. 1 ustawy, jak i zasiłków pieniężnych z ubezpieczenia społecznego, o których mowa w art. 20 ust. 1 ustawy, łączną kwotę zaliczek pobranych z tych źródeł wykazuje tylko raz. Kwotę tę płatnik może wykazać w wierszu 1, odpowiednio wierszu 2 albo w wierszu 8 części E.

Nie należy wykazywać kwot zwolnionych z opodatkowania lub kwot, w stosunku do których zaniechano poboru podatku. Kwoty należy wskazywać w związku z wypłatami otrzymanymi lub postawionymi do dyspozycji. Nie należy zaokrąglać kwot przychodów, kosztów i dochodów. Kwoty w walucie obcej należy przeliczyć zgodnie ze średnim kursem NBP z dnia roboczego poprzedzającego bezpośrednio dzień uzyskania przychodu.

Pole 95 wypełnić należy składkami pobieranymi od wynagrodzeń opodatkowanych, z wyjątkiem osób do ukończenia 26 r.ż. lub pracujacych seniorów, których wynagrodzenia są opodatkowane. Płatnik wpisać musi wartość składek na ubezpieczenie społeczne pobranych z wynagrodzenia brutto podatnika, którego PIT-11 dotyczy. Kwot nie należy zaokrąglać do pełnych złotych. Płatnik wpisuje wyłącznie składki podlegające odliczeniu od dochodu za dany rok. Oznacza to, że nie może wyszczególnić składek osoby współpracującej lub innej, które finansuje lub opłacanych z tytułu zatrudnienia -za osobę zatrudnioną (składki nie znajdujące się w kwocie brutto wynagrodzenia). Wykazaniu podlegają wszystkie składki pobrane, w tym również pobrane w wysokości błędnej, zaniżonej lub zawyżonej w stosunku do wartości prawidłowej.

W PIT-11 uwzględnić należy składki potrącone od wynagrodzenia otrzymanego lub postawionego do dyspozycji w danym roku (np. grudniowego z roku poprzedniego, wypłaconego w styczniu danego roku). Nie należy uwzględniać składek od wynagrodzenia jedynie należnego za dany rok, za który wystawiana jest informacja PIT-11, gdzie składki nie zostały jeszcze potrącone z wynagrodzenia.

Wykazuje się także składki pobrane, lecz niewpłacone lub których zapłata została płatnikowi umorzona lub przesunięta na kolejne okresy.

Poz. 96 i 97 różnicują składki osób do ukończenia 26.r.ż oraz pracujacych seniorów należne z tytułu umowy o pracę (stosunek służbowy, pracę nakładczą) lub umowy zlecenie. Składki od wynagrodzenia opodatkowanego ująć należy w poz. 96 - i będą one obniżały wartość dochodu. Składki od wynagrodzenia zwolnionego ująć należy w poz. 97 - i nie wpłyną one na wartość dochodu (nie obniżą tej wartości).

W polach 98-105 wykazywane są kwoty przychodów, wypłacanych przez podmiot nie będący płatnikiem zaliczek na podatek. Od wykazywanych w tych polach przychodów podatnik samodzielnie musi ustalić należny podatek i wpłacić go na rachunek organu podatkowego. W szczególności są to przychody z umowy o pracy przy zbiorach, umowy uaktywniającej, umów dla których wypłacającym jest podmiot inny niż przedsiębiorca, zasiłki wypłacane przez podmiot inny niż pracodawca (np. z umowy zlecenie) wypłacany przez przedsiębiorcę zatrudniającego, alimenty wypłacane przez komornika, nagrody rzeczowe o wartości ponad 200 zł.

W polu 106 wykazać należy kwotę stypendium - wyłącznie do wartości zwolnionej, od której nie trzeba pobierać zaliczki na podatek. Takiej kwoty nie trzeba również wykazywać w rocznej deklaracji podatkowej PIT. Nadwyżkę ująć należy w pozycji "inne źródła przychodów" - od nadwyżki stypendium odprowadzić nalezy odpowiednia zaliczkę na podatek. Zwolnione z podatku i wykazywane w polu 106 są stypendia dla uczniów i studentów, których wysokość i zasady udzielania zostały określone w uchwale organu stanowiącego jednostki samorządu terytorialnego, oraz stypendia dla uczniów i studentów przyznane przez organizacje, o których mowa w ustawie o działalności pożytku publicznego, na podstawie regulaminów zatwierdzonych przez organy statutowe udostępnianych do publicznej wiadomości za pomocą Internetu, środków masowego przekazu lub wykładanych (wywieszanych) dla zainteresowanych w pomieszczeniach ogólnie dostępnych - do wysokości nieprzekraczającej w roku podatkowym kwoty 3800 zł.

W polu 107 wykazywane są kwoty, których nie należy ujmować w rocznej deklaracji PIT. Wykazać należy w niej otrzymywane z zagranicy:

- renty inwalidzkie z tytułu inwalidztwa wojennego,

- kwoty zaopatrzenia przyznane ofiarom wojny oraz członkom ich rodzin,

- renty wypadkowe osób, których inwalidztwo powstało w związku z przymusowym pobytem na robotach w III Rzeszy Niemieckiej w latach 1939-1945,

W polu 108 wykazywane są kwoty, których nie należy ujmować w rocznej deklaracji PIT. Wykazać należy w niej dochody otrzymane przez podatnika, jeżeli:

- pochodzą od rządów państw obcych, organizacji międzynarodowych lub międzynarodowych instytucji finansowych ze środków bezzwrotnej pomocy, w tym ze środków programów ramowych badań, rozwoju technicznego i prezentacji Unii Europejskiej i z programów NATO, przyznanych na podstawie jednostronnej deklaracji lub umów zawartych z tymi państwami, organizacjami lub instytucjami przez Radę Ministrów, właściwego ministra, agencje rządowe lub agencje wykonawcze, w tym również w przypadkach gdy przekazanie tych środków jest dokonywane za pośrednictwem podmiotu upoważnionego do rozdzielania środków bezzwrotnej pomocy oraz

- podatnik bezpośrednio realizuje cel programu finansowanego z bezzwrotnej pomocy; zwolnienie nie ma zastosowania do dochodów osób fizycznych, którym podatnik bezpośrednio realizujący cel programu zleca - bez względu na rodzaj umowy - wykonanie określonych czynności w związku z realizowanym przez niego programem.

Płatnicy, którzy nie rozliczają tego typu kwot na rzecz podatnika, pozostawiają pole puste.

W polu 109 wpisać należy wynagrodzenia jesli spełnione są łącznie następujące warunki:

- uzyskujący ma poniżej 26 lat,

- pochodzą z umowy o pracę, nakładczą, stosunek służbowy, umowy zlecenia, umowy praktyk absolwenckich, o których mowa w ustawie z dnia 17 lipca 2009 r. o praktykach absolwenckich lub umowy odbywania stażu uczniowskiego, o którym mowa w art. 121a ustawy z dnia 14 grudnia 2016 r. – Prawo oświatowe,

- ich suma nie przekracza 85.528 zł,

- wypłaty zostały otrzymane lub postawione do dyspozycji w 2024 r.,

- podatnik nie złożył oświadczenia o niekorzystaniu w jego przypadku przy poborze zaliczek ulgi dla młodych przez płatnika.

Wartości z poz. 109 nie należy przepisywać do innych pozycji PIT-11. Podlegają one nastomiast - mimo że nie pobiera się od nich podatku - ujęciu w deklaracji rocznej PIT zatrudnionego.

W poz. 109 wykazywana jest suma kwot z poz. 110, 111 i 112, tym niemniej żadna z nich nie może przekroczyć samodzielnie limitu 85.528 zł.

W polu 114 wpisać należy wynagrodzenia jeślii spełnione są łącznie następujące warunki:

- korzystający z ulgi dla pracującego seniora, rodziny 4+ lub ulgi na powrót,

- pochodzą z umowy o pracę, nakładczą, stosunek służbowy, umowy zlecenia, umowy praktyk absolwenckich, o których mowa w ustawie z dnia 17 lipca 2009 r. o praktykach absolwenckich lub umowy odbywania stażu uczniowskiego, o którym mowa w art. 121a ustawy z dnia 14 grudnia 2016 r. – Prawo oświatowe,

- ich suma nie przekracza 85.528 zł,

- wypłaty zostały otrzymane lub postawione do dyspozycji w 2024 r.,

- podatnik korzysta ze zwolnienia przy poborze zaliczek z tytułu ww. ulg przez płatnika.

Wartości z poz. 114 nie należy przepisywać do innych pozycji PIT-11. Podlegają one natomiast - mimo że nie pobiera się od nich podatku - ujęciu w deklaracji rocznej PIT zatrudnionego. W poz. 114 wykazywana jest suma kwot z poz. 115, 116 i 117, tym niemniej żadna z nich nie może przekroczyć samodzielnie limitu 85.528 zł.

Pola 118, 119 i 120 służą do określenia ulgi z której korzystamy przy wskazaniu przychodów wykazanych w pozycji 114 tj. ulgi dla pracującego seniora, rodziny 4+ lub ulgi na powrót.

Pole 121 wypełniają wszyscy płatnicy określając, czy łącznie z PIT-11 złożona została informacja o wypłaconych podatnikowi kwotach z tytułu pełnienia obowiązków społecznych i obywatelskich (PIT-R). Kwadrat nr 1 – „tak” wskazują podmioty, które wypełniły wiersz 7 w części E. Pozostali podatnicy zaznaczyć powinni kwadrat nr 2 – „nie”.

Pole 122 służy do wskazania składek na ubezpieczenie zdrowotne pobrane przez płatnika do wysokości 9% podstawy jej wymiaru. . Składki wykazane w poz. 122 są uwzględniane w kwocie składek do obliczenia w zeznaniu podatkowym dodatkowego zwrotu z tytułu ulgi na dzieci, zgodnie z art. 27f ust. 9 ustawy. Składki te nie obniżają ani dochodu opodatkowanego, ani też kwoty samego podatku.

Pole 123 powinno zawierać wysokość składek członkowskich pobrane przez płatnika od podatnika na rzecz związków zawodowych, które podlegające odliczeniu od dochodu, o których mowa w art. 26 ust. 1 pkt 2c ustawy.

Pola 124 i 125 służą wskazaniu danych płatnika wypełniającego PIT-11. Osoba przekazująca PIT-11 powinna wykazywać się odpowiednim upoważnieniem w tym zakresie. Upoważnienie może zostać przekazane zarówno członkowi zarządu, jak i innym osobom w podmiocie (np. główna księgowa, księgowa). PIT-11 może być wystawiony również przez zewnętrzny podmiot (np. biuro rachunkowe) posiadające upoważnienie do działania w imieniu płatnika. Brak opatrzenia PIT-11 składanego w wersji papierowej pieczątką firmową nie powoduje negatywnych skutków dla składającego druk. Podpis na dokumencie powinien zostać złożony odręcznie przez osobę podaną jako osoba upoważniona do sporządzenia PIT-11, w tym przez pełnomocnika. W przypadku druków wysyłanych w formie elektronicznej rolę odręcznego podpisu zastępuje bezpieczny podpis elektroniczny weryfikowalny za pomocą ważnego kwalifikowanego certyfikatu. Nie ma możliwości przesyłania PIT-11 bez e-podpisu.