NAJLEPSZY SPOSÓB NA

Program do PIT‑113 deklaracjeza darmo

Ponad 47 mln

wysłanych e‑Deklaracji!

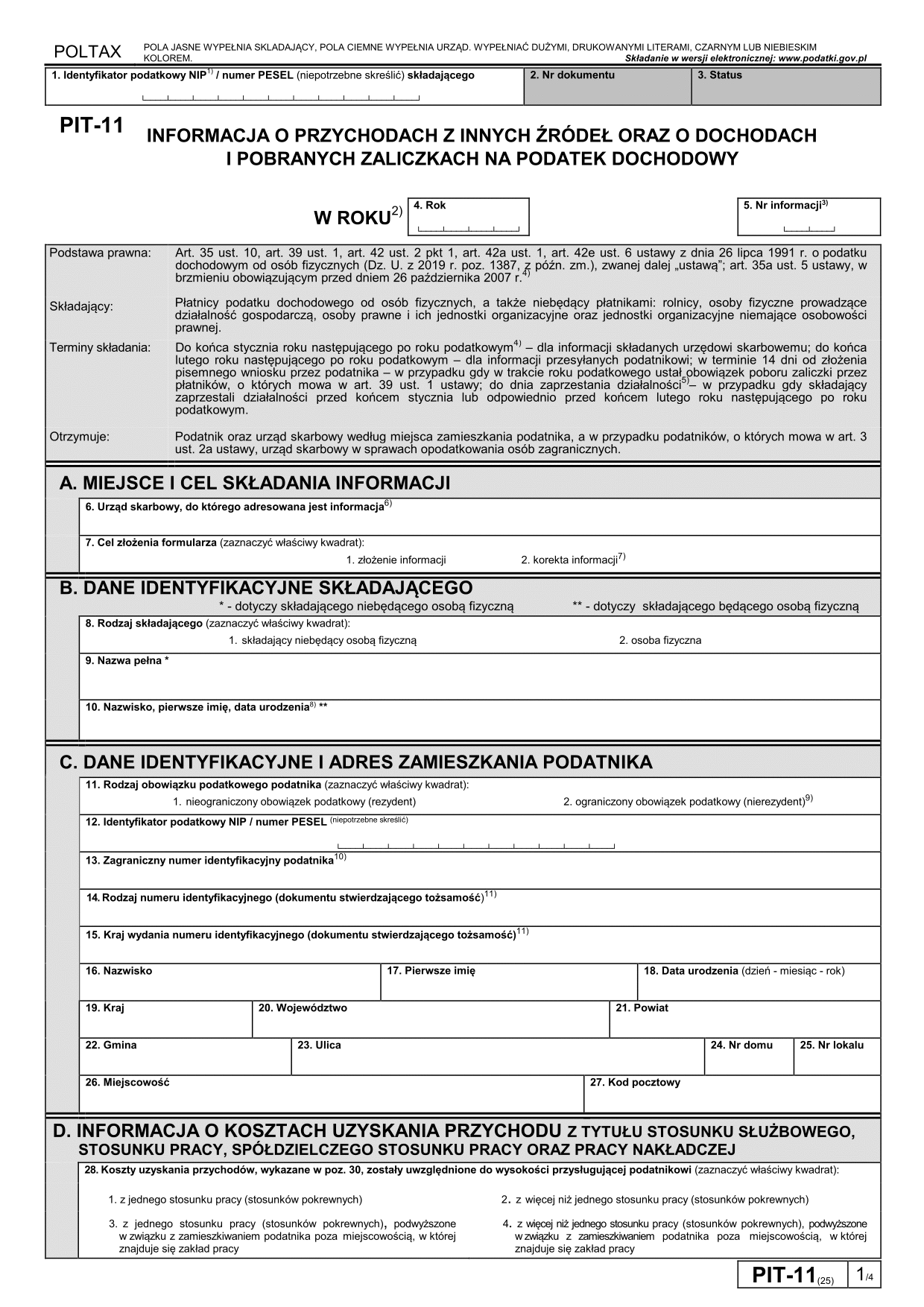

Jak przygotować dane do wypełnienia PIT-11

Zasadą jest, że to pracodawca (płatnik) opłaca zaliczki na podatek pracownika (świadczeniobiorcy), a kwoty przekazanych wynagrodzeń wykazuje w PIT-11.

Przed sporządzeniem PIT-11 pojawia się jeden problem – co zrobić z wynagrodzeniem (świadczeniami) należnymi w jednym roku podatkowym a wypłaconymi w innym roku?

Wypełnienie PIT-11 staje się dziecinnie proste, jeśli tylko uporamy się z powyższym problemem.

Wypełniamy PIT-11:

- Na początek zgromadź dane na temat pracownika: dane personalne, jego numer PESEL, NIP (ale tylko w przypadku, gdy jest on potrzebny), adres zamieszkania otrzymującego PIT-11 (na ostatni dzień 2024 roku lub na ostatni dzień okresu, za który ten PIT-11 jest przygotowywany), a także dane dotyczące Urzędu Skarbowego właściwego dla pracownika. Sprawdź również rezydencję podatkową pracownika (oświadczenie w tym zakresie powinien przekazać Ci zatrudniony).

- W e-pity Płatnika możesz automatycznie wczytać dane osobowe pracowników z takich programów jak: Płatnik, e-Deklaracje, Optima, IPS, e-pity, enova365, Druki Gofin, InsERT GT oraz PIT Format lub poprzez prosty plik XML zaimportuje dane z Twojego systemu kadrowo-płacowego. Dostępny też jest import danych podatników w formacie excel lub CSV.

- Ustal formę, w jakiej pracownik chce lub może otrzymać swój PIT-11 - preferowaną może być forma elektroniczna, poprzez profil w systemie dostępnym dla pracownika (np. www.odbierz-pit.pl ) przekaż informacje o formie udostępnienia PIT-11 pracownikowi.

- Zgromadź również informacje o tym, ile pracownikowi w danym roku zapłaciłeś – ważne jest, ile pracownik zarobił brutto (jego przychód) – np. sprawdź umowę o pracę - powinna ona wyszczególniać wynagrodzenie brutto. Ponadto sprawdź jakie koszty uzyskania liczyłeś oraz jaka była ilość składek na ZUS i na ubezpieczenie zdrowotne pobrane za pracownika (np. na podstawie przelewów bankowych) z jego wynagrodzenia brutto, a także zaliczek pobranych z wynagrodzenia.

Pamiętaj:

Zawsze wykazujesz, ile faktycznie płaciłeś, oraz ile zaliczki pobrałeś! Nie musisz przy wypełnianiu PIT-11 obliczać ponownie kwot, które powinieneś był pracownikowi zapłacić. - Zsumuj osobno dane dotyczące wszystkich miesięcy – w zakresie uzyskanych przez pracownika (świadczeniobiorcę) przychodów, rozliczonych kosztów, pobranych zaliczek, oraz składek ZUS i na ubezpieczenie zdrowotne.

Wynagrodzenia. Pamiętaj:

W PIT-11 podaje się kwoty wynagrodzeń pracowników (świadczeniobiorców) za dany rok podatkowy. Oznacza to, że są to otrzymane lub postawione do dyspozycji podatnika w roku kalendarzowym pieniądze i wartości pieniężne oraz wartość otrzymanych świadczeń w naturze i innych nieodpłatnych świadczeń.

Przez pojęcie "otrzymane" - zgodnie ze Słownikiem języka polskiego - należy rozumieć takie pieniądze i wartości pieniężne, które zostały podatnikowi dane. Z racji na wiele form rozliczeń - otrzymane pieniądze to nie tylko wypłacona gotówka, ale również kwota, która wpłynęła na rachunek bankowy podatnika.

Natomiast "postawionymi do dyspozycji" są takie pieniądze i wartości pieniężne, z których podatnik - wykazując określoną aktywność – może korzystać bez ograniczeń. Innymi słowy, podatnik ma możliwość skorzystania z tychże pieniędzy, a nie jest to uzależnione od dodatkowej zgody osoby stawiającej określone środki do dyspozycji.

Zgodnie z powyższą zasadą ujmuj w danym roku na PIT-11 przychody pracownika.

Przykład

Kowalski wynagrodzenie z grudnia 2023 r. otrzymał w styczniu 2024 r. (10.000 zł), wynagrodzenie z marca 2024 r. płatne będzie w marcu 2025 r. (czas wypłaty umownie odroczony o rok (40.000 zł), a wynagrodzenie z grudnia 2024 r. otrzymał w styczniu 2025 r. (80.000 zł). W PIT-11 za 2024 r. płatnik wykaże 10 tys. złotych ze stycznia 2024 r (grudnia 2023 r.). Późniejsze 80 tys. oraz 40 tys. zł płatnik wykaże w PIT-11 dopiero za rok 2025 (czyli do końca stycznia 2026 r.).

Wynagrodzenia w naturze wypłacone pracownikowi (świadczenia w naturze lub nieodpłatne świadczenia) muszą być również przeliczone i wykazane w PIT-11.

Pamiętaj: składki emerytalno - rentowe

Do PIT-11 wpisujesz składki pobrane w roku podatkowym. Liczą się składki pobrane, niekoniecznie zapłacone przez płatnika. Jeśli płatnik spóźnił się z zapłatą składek – wykazane są składki te, które w roku podatkowym faktycznie pobrał, również i wtedy, gdy pobrał je w wysokości zbyt wysokiej, niż powinien.

Pamiętaj: koszty uzyskania przychodów

Jeżeli koszty ustala się w sposób procentowy (20%, 50%) po prostu je wcześniej obliczałeś jako odpowiedni stosunek kwoty przychodu. Możesz mieć problem z kosztami ryczałtowymi (stosunek pracy). Pamiętaj, że niezależnie, czy pracownik przepracuje u ciebie jeden dzień w miesiącu, czy cały miesiąc, należą mu się koszty za cały miesiąc. - Otwórz program do wypełniania deklaracji PIT-11, wydrukuj deklarację lub wyślij ją elektronicznie podpisując ją e-podpisem (płatnicy CIT) lub danymi uwierzytelniającymi (płatnicy PIT).

- Zgromadź wszystkie dane co do wypłacanych kwot pochodzących z "innych źródeł". Pamiętaj, na PIT-11 w części F wykazujesz informacje o innych źródłach (kiedyś robiłeś to na PIT-8C).

PIT-11, PIT-40A/PIT-11A za rok 2024 – najważniejsze informacje dla Płatnika